IAS 7 - Основные правила подготовки отчета о движении денежных средств

Рассмотрим основные положения стандарта IAS 7 «Отчет о движении денежных средств» и то, как МСФО предписывает отражение движения денег в отчетности.

Подготовка отчета о движении денежных средств может стать проблемой для бухгалтера. Почему? Потому что это единственный отчет, игнорирующий базовый бухгалтерский принцип начисления и основанный на кассовом методе.

Все остальные финансовые отчеты соответствуют принципу начисления, а это означает, что обычно финансовая отчетность содержит немало неденежных операций, которые необходимо убрать при составлении отчета о движении денежных средств.

Что представляет собой IAS 7?

Отчет о движении денежных средств показывает способность любой компании генерировать денежные средства. Это действительно просто.

Многие инвесторы изучают кэш-фло и его показатели сразу после того, как посмотрят на прибыль, поскольку вполне справедливо считают, что прибыль может включать некоторые неденежные операции, такими как различные резервы, корректировки справедливой стоимости и т. д.

Отчет о движении денежных средств не только показывает вам, как много денежных средств компания генерировала в течение года, но также за счет чего она их генерировала:

- Увеличила ли компания свою выручку и генерировала ли она денежные средства за счет операционной деятельности?

- Продала ли компания часть своего имущества и генерировала ли она денежные средства за счет инвестирования?

- Или компания получила новые займы и увеличение денежных средств связано с финансовой деятельностью?

Таким образом, определение того, где генерируются и куда уходят деньги, так же важно, как оценка показателей ликвидности, коэффициентов рентабельности и других финансовых показателей.

[см. также полный текст стандарта IAS 7]

Какова цель IAS 7?

Цель МСФО (IAS) 7 «Отчет о движении денежных средств» - запрашивать информацию об исторических изменениях денежных средств и их эквивалентов.

Эта информация должна быть представлена в отчете о движении денежных средств (кэш-фло), который классифицирует денежные потоки в течение периода от операционной, инвестиционной и финансовой деятельности.

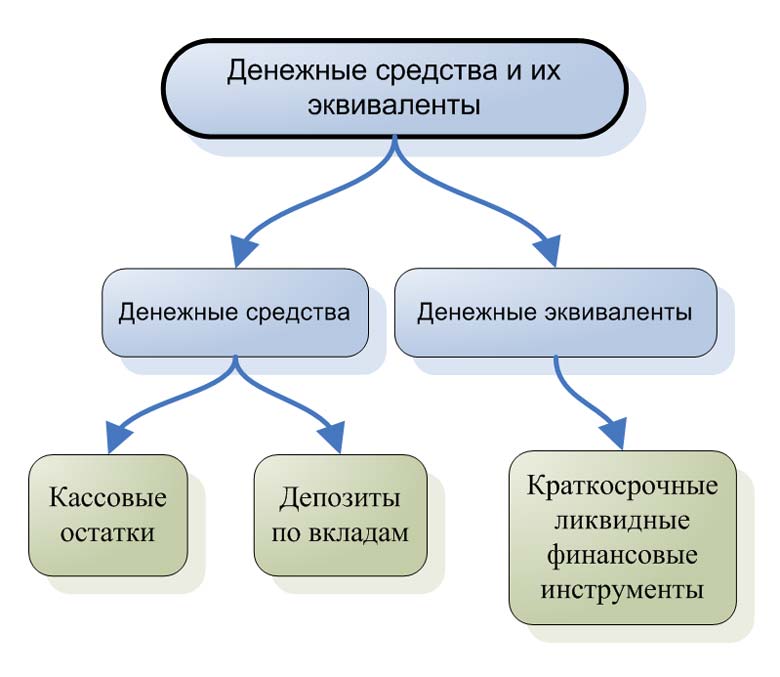

Что включают денежные средства и их эквиваленты?

В кэш-фло отражается движение денежных средств и их эквивалентов.

Денежные средства и их эквиваленты.

Денежные средства и их эквиваленты.

Денежные средства ('cash') включают кассовые остатки денежных средств и депозиты до востребования (например, банковские счета).

Денежные эквиваленты ('cash equivalents') представляют собой краткосрочные высоколиквидные инвестиции, которые легко конвертируются в известные суммы денежных средств и которые подвержены незначительному риску изменения стоимости.

[см. определения в параграфе IAS 7:6]

Инструменты с коротким сроком погашения (до 3 месяцев) претендуют на то, чтобы считаться денежным эквивалентом - например, государственные казначейские облигации. Однако большинство акций и других долевых инструментов исключаются из эквивалентов денежных средств.

Обратите внимание, что движение денежных средств и их эквивалентов относится к казначейским операциям компании и не отражается в операционной, финансовой или инвестиционной части отчета о движении денежных средств. Поэтому, если ваша компания покупает государственную казначейскую облигацию с коротким сроком погашения, то это движение не отображается в кэш-фло (это выглядит так, как будто денежные средства и их эквиваленты вообще не перемещаются).

Что включает отчет о движении денежных средств?

МСФО (IAS) 7 говорит, что в кэш-фло отражается движение денежных средств в течение периода, по операционной (основной), инвестиционной и финансовой деятельности.

Прежде чем рассмотреть каждую часть отчета, необходимо добавить, что в отчете о движении денежных средств также должна содержаться выверка, в которой вы суммируете общее движение денежных средств и их эквивалентов (соответствующее вашему балансу).

В примечаниях к финансовой отчетности компания должна раскрывать компоненты денежных средств и их эквивалентов.

Движение ДС по операционной деятельности.

[см. параграфы IAS 7:13 - 15]

Операционная деятельность является основной деятельностью компании, приносящей доход и другими видами деятельности, которые не являются инвестированием или финансовой деятельностью.

Эта часть, вероятно, является самой важной, поскольку она показывает способность компании генерировать денежные средства по своей основной деятельности, а не за счет внешнего финансирования или инвестиций.

Денежные потоки от основной деятельности зависят от типа компаний и их деятельности.

Например, производственная компания включит в кэш-фло авансовые платежи на приобретение основных средств в качестве инвестиционной деятельности, но банк отчитается о тех платежах, как об операционной деятельности, исходя из того, какого рода деятельностью он занимается.

Денежные потоки от операционной деятельности обычно возникают в результате деятельности, приносящей прибыль, например:

- Продажа товаров и оказания услуг;

- Роялти, сборы, комиссии и других доходы;

- Платежи поставщикам за товары и услуги;

- Платежи сотрудникам и от их имени;

- Поступления и выплаты страховой компании, связанные с премиями и страховыми требованиями, аннуитетами и других платежами, предусмотренными страховым полисом;

- Расчеты по налогу на прибыль, если они не относятся к финансовой и инвестиционной деятельности.

Прямой и косвенный метод.

[см. параграф IAS 7:18]

Компания может выбрать один из двух методов составления кэш-фло от операционной деятельности:

- Прямой метод ('direct method'): здесь вам необходимо раскрыть основные категории валовых денежных поступлений и валовых денежных выплат; или

- Косвенный метод ('indirect method'): здесь вы начинаете с прибыли или убытка до налогообложения, а затем корректируете кэш-фло с учетом:

- изменений оборотного капитала за период (запасы, операционная дебиторская задолженность, кредиторская задолженность);

- неденежные статьи (амортизация, прибыли или убытки от курсовых разниц и т. д.);

- операции, связанные с инвестиционной или финансовой деятельностью.

Прямой метод предоставляет более понятную информацию, не раскрываемую косвенным методом. Однако, на самом деле, косвенный метод может быть более предпочтительным, потому что он позволяет получить информацию на основе ваших бухгалтерских проводок.

Здесь более подробно описано, как подготовить отчет о движении денежных средств косвенным методом.

Движение ДС по инвестиционной деятельности.

[см. параграф IAS 7:16]

Инвестиционная деятельность - это поступление и выбытие долгосрочных активов и других инвестиций, не являющихся денежными эквивалентами.

Примерами потоков денежных средств, классифицированных как инвестиционная деятельность, являются:

- Приобретение и продажа основных средств, нематериальных активов и других долгосрочных активов (включая капитализированные затраты на разработки и строительство объектов основных средств);

- Приобретение и продажа долговых инструментов (собственных и других компаний) и долей в совместных предприятиях;

- Денежные авансы и ссуды, предоставленные другим сторонам, и денежные поступления от их погашения (за исключением авансов и займов в учете финансовых организаций - они будут отражены в операционной части их кэш-фло);

- Денежные платежи и денежные поступления от различных контрактов с производными инструментами, за исключением случаев, когда эти расчеты классифицируются как основная или финансовая деятельность.

Движение ДС по финансовой деятельности.

[см. параграф IAS 7:17]

Финансовая деятельность включает операции, которые приводят к изменениям в размере и составе предоставленного компании собственного и ссудного капитала.

Примерами потоков денежных средств, возникающих в результате финансовой деятельности, являются:

- Поступления от выпуска акций или других долевых инструментов;

- Выплаты акционерам за приобретение или выкуп акций компании;

- Поступления от выпуска долговых обязательств, займов, векселей, облигаций, ипотечных кредитов и других краткосрочных или долгосрочных займов;

- Погашение долговых инструментов; а также

- Выплаты арендатора в счет погашения задолженности по финансовой аренде.

Отчетность о движении денежных средств от инвестиционной и финансовой деятельности.

[см. параграфы IAS 7:21 - 24]

Денежные потоки от инвестиционной и финансовой деятельности всегда должны представляться по отдельности, без сворачивания притоков и оттоков.

Это означает, что вы не можете представить денежные средства, полученные от ПОКУПКИ актива и деньги, полученные от ПРОДАЖИ другого актива в 1 строке - вместо этого вы должны представить эти денежные потоки отдельно в 2 строках.

Тем не менее, в МСФО (IAS) 7 приведены два исключения, в которых вы действительно можете представить эти значения на нетто-основе (в свернутом виде):

- поступления и платежи, выполненные от имени клиентов, когда денежные потоки отражают деятельность клиента, а не деятельность выполнившей эти платежи компании. Например, некоторые агентства недвижимости могут взимать арендную плату у арендаторов и выплачивать их владельцам недвижимости.

- поступления и платежи за товары с быстрой оборачиваемостью, значительными суммами и короткими сроками погашения. Например, изменения основной суммы долга по кредитным картам.

Кроме того, финансовые учреждения могут отчитываться о некоторых операциях на нетто-основе.

Другие вопросы отражения денежных потоков в кэш-фло.

Иностранная валюта.

[см. параграфы IAS 7:25 - 28]

Когда есть денежные потоки в иностранной валюте, вам необходимо перевести их в свою местную валюту, применив курс обмена на дату движения денежных средств.

Однако будьте осторожны с исходящими остатками, поскольку нереализованные прибыли или убытки от курсовых разниц на конец года не являются денежными потоками. Если они относятся к денежным средствам или их эквивалентам, то вы должны представить эти суммы в отдельной строке.

Проценты и дивиденды.

[см. параграфы IAS 7:31 - 34]

Денежные потоки от процентов и полученных и выплаченных дивидендов представляются отдельно и последовательно от периода к периоду.

Фактически, у вас есть следующий выбор:

- Проценты и дивиденды могут быть классифицированы как операционный денежный поток или денежный поток от финансовой деятельности.

- Проценты и дивиденды могут быть классифицированы как операционный денежный поток или инвестиционный денежный поток.

Независимо от того, что вы выберете, делайте это последовательно в каждом отчетном периоде.

Налоги на прибыль.

[см. параграфы IAS 7:35 - 36]

В основном, денежные потоки, связанные с налогами на прибыль, классифицируются как денежные потоки от операционной деятельности.

Но если вы можете в отдельных случаях связать эти налоги с финансированием или инвестиционной деятельностью, тогда вы должны включить эти потоки от налогов в соответствующие части кэш-фло.

Инвестиции.

[см. параграфы IAS 7:37 - 38]

Когда вы инвестируете в дочерние компании, ассоциированные компании и совместное предприятия, то отчетность о движении денежных средств от этих инвестиций зависит от метода учета, который вы используете.

Когда вы применяете метод долевого участия или метод затрат, вы должны включать в кэш-фло только денежные потоки между вашей компанией и объектом инвестиций.