IFRS 13 - Как оценивать справедливую стоимость по МСФО?

МСФО (IFRS) 13 является результатом попытки сближения IFRS и US GAAP. Рассмотрим, что представляет собой этот стандарт, и какие требования он предъявляет к оценке справедливой стоимости по МСФО.

Многие стандарты МСФО требуют от вас оценки справедливой стоимости некоторых предметов. Просто приведем примеры: финансовые инструменты; биологические активы; активы, предназначенные для продажи; и многие другие.

В прошлом стандарты содержали ограниченное руководство относительно того, как определять справедливую стоимость. Правила распространялись на все стандарты и их применение часто было весьма противоречивым.

Наконец, был опубликован стандарт МСФО (IFRS) 13 «Оценка справедливой стоимости». Кроме всего прочего, МСФО (IFRS) 13 является результатом попытки сближения IFRS и US GAAP, и в настоящее время правила для оценки справедливой стоимости в IFRS и US GAAP практически совпадают.

Итак, разберемся, что представляет собой этот стандарт.

[см. также полный текст стандарта IFRS 13]

Что представляет собой МСФО (IFRS) 13?

Целями МСФО 13 являются:

- определение справедливой стоимости;

- формирование единой концепции МСФО для оценки справедливой стоимости; а также

- требование раскрытия информации об оценке по справедливой стоимости.

Справедливая стоимость - это рыночный показатель, а не результат оценкы конкретных объектов.

Это означает, что компания:

- должна опираться на то, как участники рынка будут оценивать активы или обязательства;

- не должна принимать во внимание собственный подход к оценке.

[см. параграфы IFRS 13:1 - 4]

Что такое справедливая стоимость?

Справедливая стоимость (FV, от англ. 'fair value') - это цена продажи актива или погашения обязательства в ходе обычной сделки между участниками рынка на дату проведения оценки.

Справедливая стоимость соответствует рыночному понятию цены выхода.

Когда компания выполняет оценку справедливой стоимости, она должна определить все из нижеперечисленного:

- конкретный актив или обязательство, которое необходимо оценить (в соответствии с его единицей учета);

- для нефинансового актива - обоснование оценки (т.е. обоснование наилучшего и наиболее эффективного использования актива);

- основной (или наиболее выгодный) рынок для данного актива или обязательства;

- подходящие методы оценки, учитывая:

- доступность данных для разработки предположений, которые участники рынка используют при определении цены актива или обязательства; а также

- уровень иерархии справедливой стоимости, в рамках которой классифицируются исходные данные.

[см. параграф IFRS 13:B2]

Актив или обязательство.

Актив или обязательство, оцениваемое по справедливой стоимости, может быть:

- отдельным активом или обязательством (например, ценная бумага или печь для пиццы)

- группой активов, группой обязательств или группой активов и обязательств. Например, контрольный пакет акций, составляющий более 50% голосов в какой-либо компании, или единица, генерирующая денежные средства (CGU), являющаяся пиццерией.

Актив или обязательство (как отдельный, так и группа) зависит от его единицы учета. Единица учета определяется в соответствии с другим стандартом МСФО, который требует или разрешает оценку справедливой стоимости (например, МСФО (IAS) 36 «Обесценение активов»).

При оценке справедливой стоимости компания учитывает характеристики актива или обязательства, которые участник рынка учитывал бы при определении цены актива или обязательства на дату оценки.

Эти характеристики включают, например:

- состояние и местоположение актива;

- ограничения на продажу или использование актива.

[см. параграфы IFRS 13:11 - 14]

Понятие сделки.

[см. параграфы IFRS 13:15 - 21]

Оценка справедливой стоимости предполагает, что актив или обязательство является предметом обычной сделки ('orderly transaction') между участниками рынка на дату проведения оценки в текущих рыночных условиях.

Обычная сделка.

Сделка считается обычной, когда в ней присутствуют 2 ключевых компонента:

- у участников рынка есть возможность получать достаточные сведения об активах или обязательствах, необходимых для осуществления сделки;

- участники рынка мотивированы совершать сделки по активам или обязательствам (не принудительно).

Участники рынка.

Участниками рынка являются покупатели и продавцы на основном или на наиболее выгодном рынке для актива или обязательства со следующими характеристиками:

- независимые;

- осведомленные;

- способные заключать сделки;

- желающие заключать сделки.

Основной или наиболее выгодный рынок.

[см. параграфы IFRS 13:24 - 26]

Оценка справедливой стоимости предполагает, что сделка по продаже актива или передаче обязательства имеет место либо:

- на основном рынке для этого актива или обязательства; или

- в отсутствие основного рынка - на наиболее выгодном рынке для актива или обязательства.

Основной рынок ('principal market') - это рынок с наибольшим объемом и уровнем активности для актива или обязательства. Различные организации могут иметь разные основные рынки, так как доступ компании к определенному рынку может быть ограничен.

Наиболее выгодным рынком ('most advantageous market') является рынок, который максимизирует сумму, которая будет получена от продажи актива или сводит к минимуму сумму, которая будет выплачена при передаче обязательства, после учета транзакционных издержек и транспортных расходов.

Применение стандарта к нефинансовым активам.

[см. параграфы IFRS 13:27 - 33]

Справедливая стоимость нефинансового актива оценивается на основе его наиболее эффективного и наилучшего использования с точки зрения участника рынка.

Наиболее эффективное и наилучшее использование означает такое использование актива, которое:

- физически возможно - оно учитывает физические характеристики, которые будут учитывать участники рынка (например, местоположение или размер имущества);

- юридически допустимо - оно учитывает юридические ограничения на использование актива, который участники рынка принимают во внимание (например, правила зонирования); или

- финансово осуществимо - оно учитывает, приводит ли использование актива к доходам или потокам денежных средств, которые позволяют получать адекватную инвестиционную прибыль с точки зрения участников рынка.

Наилучшее использование нефинансового актива может быть использованием его в отдельности или в сочетании с другими активами и/или обязательствами (как группа).

Когда наиболее эффективное и наилучшее использование относится к группе активов/обязательств, синергия, связанная с этой группой, может отражаться в справедливой стоимости отдельного актива несколькими способами, например, путем корректировки методов оценки.

Применение стандарта к финансовым обязательствам и собственным долевым инструментам.

[см. параграфы IFRS 13:34 - 47]

Оценка справедливой стоимости финансового или нефинансового обязательства или собственного долевого инструмента компании предполагает, что этот актив или инструмент передается участнику рынка на дату проведения оценки, без погашения или аннулирования.

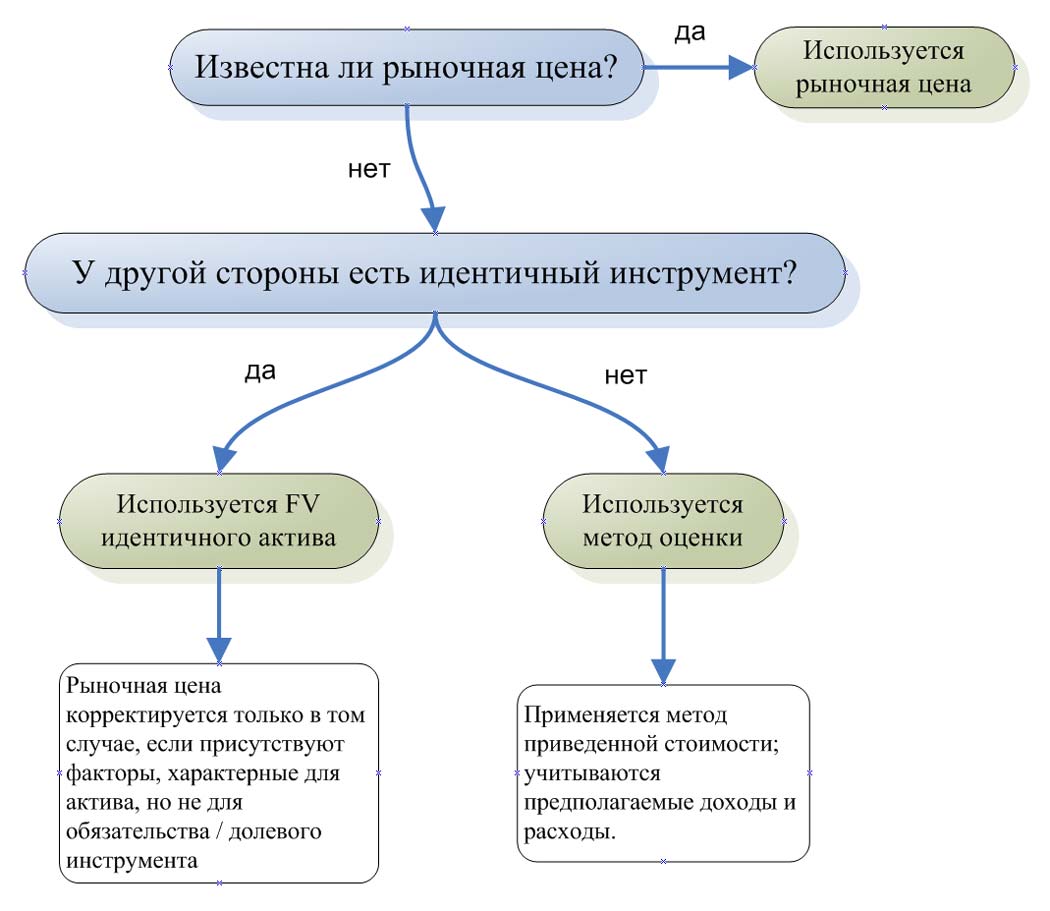

Компания определяет справедливую стоимость обязательства или долевого инструмента, опираясь на рыночную цену идентичного инструмента, если таковая имеется.

Если рыночные котировки цены идентичного инструмента недоступны, то оценка справедливой стоимости зависит от того, удерживается (учитывается) ли обязательство или долевой инструмент другой стороной как актив или нет:

- если обязательство или долевой инструмент учитывается другой стороной в качестве актива, то:

- если на активном рынке есть котируемая цена на идентичный инструмент, принадлежащий другой стороне, то используется она (возможны корректировки для факторов, специфичных для актива, но не для обязательства / долевого инструмента);

- если на активном рынке нет котируемой цены для идентичного инструмента, принадлежащего другой стороне, то используются другие методы оценки.

- если обязательство или долевой инструмент не учитывается другой стороной в качестве актива, то используется метод оценки, применимый с точки зрения участника рынка;

Это запутанный алгоритм можно проиллюстрировать следующей упрощенной схемой:

Схема оценки справедливой стоимости.

Схема оценки справедливой стоимости.

Риск невыполнения обязательств.

[см. параграфы IFRS 13:42 - 44]

Справедливая стоимость обязательства отражает влияние риска невыполнения обязательств (от англ. 'non-performance risk'). Т.е. это риск того, что компания не выполнит свое обязательство.

Риск невыполнения обязательств включает в себя собственный кредитный риск, но не ограничивается им.

Например, риск невыполнения обязательств может быть отражен в разных процентных ставках для разных заемщиков из-за их разного кредитного рейтинга. В результате они должны будут дисконтировать одно и то же обязательство разной ставкой дисконтирования, поэтому приведенная стоимость обязательства будет отличаться.

Риск невыполнения обязательств.

Риск невыполнения обязательств.

Ограничения на передачу обязательства или долевого инструмента.

Компания не должен включать отдельный исходный параметр или корректировку других исходных данных, связанных с потенциальным ограничением, предотвращающим передачу обязательства или долевого инструмента кому-либо другому.

Погашение по требованию.

Справедливая стоимость обязательства с погашением по требованию ('demand feature') не должна быть меньше суммы, подлежащей уплате по требованию, дисконтированной с первой даты, когда может быть востребована оплата.

[см. параграфы IFRS 13:47]

Применение стандарта к финансовым активам и финансовым обязательствам с компенсирующими позициями.

[см. параграфы IFRS 13:48 - 57]

МСФО (IFRS) 13 требует от компании проведения рыночных оценок, а не оценок на основе данных самой компании. Однако есть исключение из этого правила:

Если компания управляет группой финансовых активов и финансовых обязательств на основании их ЧИСТОЙ подверженности ('net exposure') рыночным или кредитным рискам, предприятие может оценивать справедливую стоимость этой группы на чистой основе, а именно:

- Цена, которая будет получена от продажи чистой длинной позиции (актива) для конкретного риска, или

- Цена, которая будет уплачена за передачу чистой короткой позиции (обязательства) для конкретного риска.

Это произвольный вариант оценки, и компания не обязательно должна следовать ему. Чтобы применить это исключение, компания должна выполнить следующие условия:

- Она должна управлять группой финансовых активов / обязательств на основе их чистой подверженности рыночному / кредитному риску в соответствии с документированной стратегией управления рисками или инвестиционной стратегией,

- Она предоставляет информацию о группе финансовых активов / обязательств ключевому управленческому персоналу,

- Она оценивает эти финансовые активы и обязательства по справедливой стоимости в отчете о финансовом положении в конце каждого отчетного периода (но не по амортизированной стоимости и не на какой-либо другой основе оценке).

Справедливая стоимость при первоначальном признании.

[см. параграфы IFRS 13:57 - 61]

Когда предприятие приобретает актив или берет на себя обязательство, цена, уплаченная / полученная или цена сделки, является ценой входа ('entry price').

Однако МСФО (IFRS) 13 определяет справедливую стоимость как цену, которая будет получена от продажи актива или уплачена при передаче обязательства, и это цена выхода ('exit price').

В большинстве случаев цена сделки (входа) равна цене выхода или справедливой стоимости. Но есть ситуации, когда цена сделки не обязательно совпадает с ценой выхода или справедливой стоимостью:

- сделка происходит между аффинированными сторонами;

- сделка происходит под давлением или продавец вынужден принять цену сделки;

- единица учета, представленная ценой сделки, отличается от единицы учета актива или обязательства, оцениваемого по справедливой стоимости;

- рынок, на котором происходит сделка, отличается от основного или наиболее выгодного рынка.

Если цена сделки отличается от справедливой стоимости, компания должна признать полученную в результате этого прибыль или убыток, если в другом стандарте МСФО не указано иное.

Методы оценки справедливой стоимости.

[см. параграфы IFRS 13:61 - 67]

При определении справедливой стоимости компания должна использовать методы оценки:

- подходящие в данных обстоятельствах;

- для которых имеются достаточные данные, необходимые для оценки справедливой стоимости;

- которые максимально используют наблюдаемые исходные данные;

- которые минимально используют ненаблюдаемые исходные данные.

Методы оценки, используемые для оценки справедливой стоимости, применяются последовательно, от периода к периоду.

Тем не менее, компания может изменить метод оценки или его применение, если в данных обстоятельствах это изменение приводит к той же или более репрезентативной справедливой стоимости.

Предприятие учитывает изменение в методе оценки в соответствии с МСФО (IAS) 8 - в отношении изменения учетной оценки.

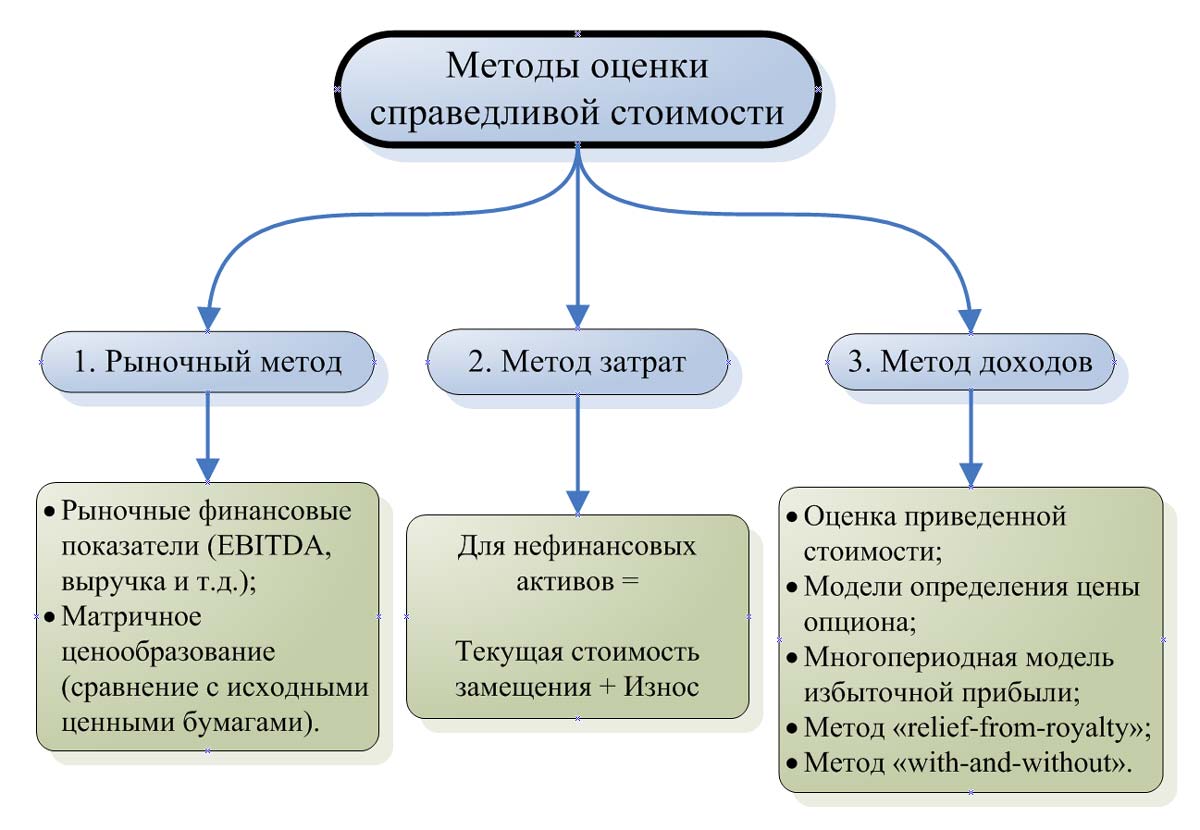

МСФО (IFRS) 13 допускает три подхода к оценке:

- Рыночный подход ('market approach'): он использует цены и другую значимую информацию, генерируемую рыночными сделками, включающими идентичные или сопоставимые (т.е. аналогичные) активы, обязательства или группу активов и обязательств;

[см. параграфы IFRS 13:B5 - B7]

- Затратный подход ('cost approach'): отражает сумму затрат, которая потребуется в данный момент для замены производственной мощности актива (ее часто называют текущей стоимостью замещения или 'current replacement cost').

[см. параграфы IFRS 13:B8 - B9]

- Доходный подход ('income approach'): приводит будущие значения (например, денежные потоки или доходы и расходы) к единой приведенной (т. е. дисконтированной) сумме. Оценка справедливой стоимости определяется на основе текущих рыночных ожиданий относительно этих будущих сумм.

[см. параграфы IFRS 13:B10 - B11]

Методы оценки справедливой стоимости.

Методы оценки справедливой стоимости.

Иерархия справедливой стоимости.

[см. параграфы IFRS 13:72 - 90]

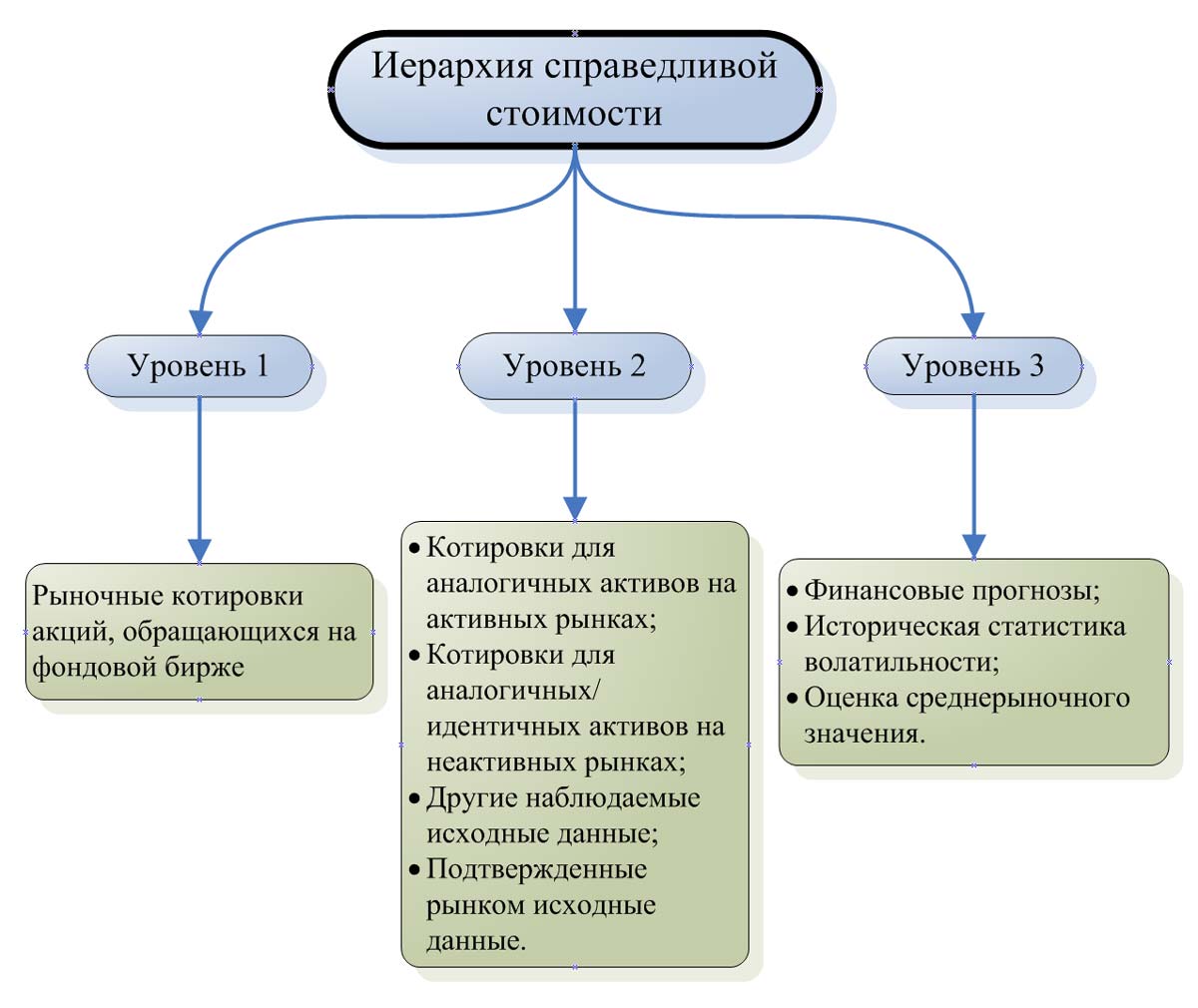

МСФО (IFRS) 13 определяет иерархию справедливой стоимости ('fair value hierarchy'), которая классифицирует исходные данные для методов оценки на 3 уровня. Наивысший приоритет отдается исходным данным уровня 1, а самый низкий приоритет - исходным данным уровня 3.

Компания должна максимизировать использование исходных данным уровня 1 и минимизировать использование исходных данных уровня 3.

Уровень 1.

Исходные данные уровня 1 представляют собой котировки цен (нескорректированные) на активных рынках для идентичных активов или обязательств, к которым компания имеет доступ на дату оценки.

Компания не должна вносить корректировки в рыночные цены. Исключение допускается только при определенных обстоятельствах, например, когда котируемая цена не отражает справедливую стоимость (т. е. когда происходит значительное событие между датой оценки и датой котировки).

Уровень 2.

Исходные данные уровня 2 отличаются от котируемых цен, включенных в уровень 1. При этом они остаются наблюдаемыми - их можно наблюдать прямо или косвенно в отношении актива или обязательства.

Уровень 3.

Исходные данные уровня 3 являются ненаблюдаемыми для актива или обязательства.

Компания должна использовать данные уровня 3 для оценки справедливой стоимости только тогда, когда соответствующие наблюдаемые данные недоступны.

Следующая схема описывает иерархию справедливой стоимости вместе с примерами исходных данных для методов оценки:

Схема иерархии справедливой стоимости.

Схема иерархии справедливой стоимости.

Раскрытие справедливой стоимости.

[см. параграфы IFRS 13:91 - 99]

МСФО (IFRS) 13 требует широкого раскрытия достаточной информации о:

- методах оценки и исходных данных, используемых для оценки справедливой стоимости как на повторяющейся (периодической) основе, так и для разовой оценки;

- влиянии на прибыль или убыток или прочий совокупный доход периодических оценок справедливой стоимости с использованием значимых исходных данных уровня 3.

Повторяющиеся оценки справедливой стоимости ('recurring fair value measurements') отражаются в отчете о финансовом положении в конце каждого отчетного периода (например, финансовые инструменты).

Разовые оценки справедливой стоимости ('non-recurring fair value measurements') отражаются в отчете о финансовом положении при определенных обстоятельствах (например, актив, удерживаемый для продажи в соответствии с МСФО (IFRS) 5).

Поскольку раскрытия действительно обширны, здесь приведены примеры минимальных требований к раскрытиям:

- оценка справедливой стоимости на конец отчетного периода;

- причины оценки (для разовой оценки);

- уровень классификации в иерархии справедливой стоимости,

- описание используемых методов оценки и исходных данных;

- и многие другие.