IFRS 2 - Как учитывать выплаты на основе акций по МСФО?

Если ваша компания вознаграждает высшее руководство, предоставляя им собственные акции, вам необходимо использовать при составлении отчетности стандарт IFRS 2. Рассмотрим его основные положения.

Ваша компания вознаграждает высшее руководство, предоставляя им собственные акции? Получают ли сотрудники вашей компании бонусы на основе увеличения цены акций компании?

Операции, в которых компании расплачиваются за товары или услуги, за счет выпуска акций или аналогичных финансовых инструментов, являются очень распространенными в наши дни. Фактически, их объем быстро растет, потому что многие люди (включая топ-менеджеров) считают, что акции компании - это полезный и удобный способ вознаграждения.

Для решения вопроса, связанного с выплатами на основе акций был опубликован стандарт МСФО (IFRS) 2 «Выплаты на основе акций». Все прочие вознаграждения, выплачиваемые сотрудникам, отражаются в отчетности в соответствии со стандартом МСФО (IAS) 19 «Вознаграждения работникам».

[см. также полный текст стандарта IFRS 2]

Для чего нужен МСФО (IFRS) 2?

В прошлом компании часто не отражали предоставление опционов на акции в своей финансовой отчетности. Почему?

По очень простой причине: опционы не имели значимой ценности, поэтому в финансовые отчеты они не попадали.

Что происходит в таком случае?

Если компания расплатилась с менеджерами денежными средствами, эта операция учитывается как расход. Но если компания заплатила управленцам опционами на акции, в отчетности этого не видно.

Таким образом, стандарт МСФО (IFRS) 2 «Выплаты на основе акций» призван устранить эту несогласованность.

Какова цель МСФО (IFRS) 2?

Цель МСФО (IFRS) 2 «Выплаты на основе акций», заключается в том, чтобы учесть в финансовой отчетности компании операции с использованием долевых инструментов в пользу сотрудников компании, либо аналогичные операции.

МСФО (IFRS) 2 требует, чтобы компания отражала влияние выплат на основе акций (включая опционы на акции для сотрудников) в своем отчете о прибылях и убытках и отчете о финансовом положении.

[см. параграф IFRS 2:1]

Что такое выплаты на основе акций?

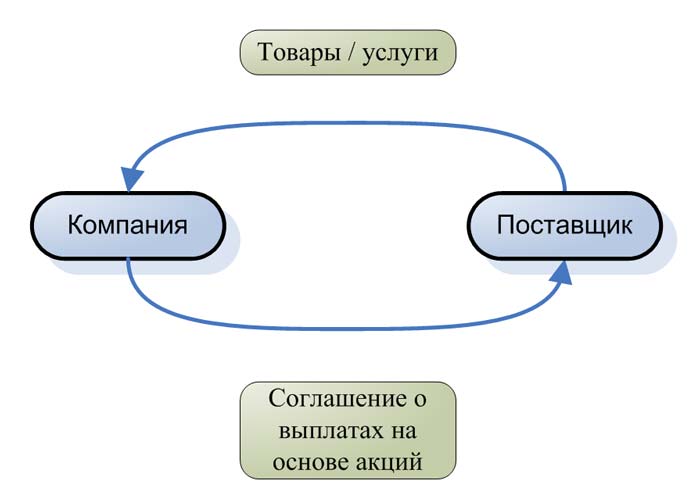

Выплаты на основе акций ('share-based payment transaction') - это операция, в которой компания:

- приобретает товары или услуги у поставщика (включая своих сотрудников) в рамках соглашения, предусматривающего расчет за товары или услуги долевыми инструментами (соглашение о выплатах на основе акций); или

- берет на себя обязательство по урегулированию сделки с поставщиком в рамках соглашения о выплатах на основе акций, когда другая компания группы получает эти товары или услуги.

Соглашение о выплатах на основе акций ('share-based payment arrangement') - это соглашение между компанией и другой стороной (в том числе с сотрудником), в соответствии с которым другая сторона получает:

- денежные средства или другие активы компании на основе на цены (или стоимости) долевых инструментов (включая акции или опционы на акции) данной компании или другой компании группы.

Этот тип соглашения представляет собой операцию с выплатами на основе акций с расчетами денежными средствами ('cash-settled share-based payment transaction'). - долевые инструменты (включая акции или опционы на акции) данной компании или другой компании группы.

Этот тип соглашения называется операцией с выплатами на основе акций с расчетами долевыми инструментами ('equity-settled share-based payment transaction').

[см. определение в Приложении А]

Если в соглашении предусмотрены определенные условия вестинга (условия перехода прав), они должны быть выполнены до получения какого-либо платежа на основе акций.

Соглашение о выплатах на основе акций.

Соглашение о выплатах на основе акций.

Существует также третий тип соглашений о выплатах на основе акций: операции, в которых либо компания, либо поставщик имеют право выбрать способ расчетов (т.е. получить либо долевые инструменты, либо денежные средста / другие активы).

Условия вестинга (перехода прав на опционы).

Некоторые операции выплат на основе акций включают условия вестинга, которые должны быть выполнены до того, как будет произведена оплата.

МСФО (IFRS) 2 признает 2 вида условий перехода прав:

- Условие периода оказания услуг (англ. 'service condition'). Условия требуют от контрагента оказывать услугу в течение определенного периода [см. определение в Приложении А];

- Условие достижения результатов (англ. 'performance condition'). Условия требуют от контрагента оказывать услугу в течение определенного периода И определяют целевые показатели эффективности, то есть требуют достижения определенных целевых показателей в течении срока оказания контрагентом услуг [см. определение в Приложении А].

Условие достижения результатов может включать в себя рыночное условие, которое каким-то образом связано с рыночной ценой акций. Например, переход прав может зависеть от достижения минимального увеличения цены акций компании.

Как признавать выплаты на основе акций?

Основным принципом признания является принцип начисления. То есть признание товаров или услуг, полученных от операций с выплатами на основе акций, при получении товара или оказании услуги.

Полученные товары или оказанные услуги должны отражаться как расходы в составе прибыли или убытка, если только они не были классифицированы для признания в качестве активов. Это - дебет бухгалтерской проводки.

Кредит проводки зависит от типа соглашения о выплатах на основе акций:

- Если товары или услуги были приобретены в рамках операции с расчетами долевыми инструментами, то соответствующее увеличение признается в капитале.

- Если товары или услуги были приобретены в рамках операции с расчетами денежными средствами, то соответствующее увеличение признается как обязательство.

Денежные средства:

Дебет. Активы или расходы через прибыль/убыток

Кредит. Обязательство

Долевые инструменты:

Дебет. Активы или расходы через прибыль/убыток

Кредит. Собственный капитал

Признание операций с расчетами долевыми инструментами.

Как оценивать операции с расчетами долевыми инструментами?

Ключевым принципом в МСФО (IFRS) 2 является оценка суммы операции по справедливой стоимости полученных товаров или услуг. Это относительно легко, когда стороной сделки не являются сотрудники компании.

[см. параграфы IFRS 2:16 - 18]

Однако иногда (например, при операции с сотрудниками) справедливую стоимость полученных товаров или оказанных услуг нельзя надежно оценить. В этом случае компания должна оценивать стоимость косвенным методом - через справедливую стоимость предоставленных долевых инструментов.

В частности, для сотрудников организация должна оценивать услуги, полученные от сотрудников, на дату их предоставления (а не на дату их получения).

Как определить справедливую стоимость предоставленных долевых инструментов?

Существует общее руководство по определению справедливой стоимости долевых инструментов, приведенное в МСФО (IFRS) 2 и МСФО (IFRS) 13 «Оценка справедливой стоимости».

[см. параграфы IFRS 2:B1 - B41]

В принципе, когда это возможно, справедливая стоимость должна основываться на рыночных ценах, если таковые имеются. Если нет, то приемлемо использовать некоторые методы оценки (например, модель ценообразования на основе опционов).

Что делать с условиями перехода прав?

Здесь главный вопрос заключается в том, существует ли условие перехода прав или нет.

НЕТ: Если переход прав осуществляет немедленно или нет условий перехода, то МСФО (IFRS) 2 рассматривает эту операцию как предоставленную в обмен на услугу поставщика (работника) в прошлом.

Поэтому компании необходимо признать полученные услуги немедленно в полном объеме на дату предоставления, с соответствующим увеличением собственного капитала.

ДА: Если переход прав не осуществляется до тех пор, пока контрагент не выполнит некоторые условия, то МСФО (IFRS) 2 рассматривает эту операцию как предоставленную в обмен на услугу поставщика (работника), оказанную в течение периода перехода прав (периода вестирования).

В этом случае компания должна признать сумму за товары или услуги, полученные в течение периода перехода, на основе наилучшей доступной оценки того объема долевых инструментов, которые, как ожидается, будут переданы.

Что делать с изменениями условий?

Иногда компания может изменять условия операции выплат на основе акций.

Изменение условий предоставления долевых инструментов зависит от справедливой стоимости новых долевых инструментов:

- Если справедливая стоимость новых инструментов превышает справедливую стоимость старых инструментов, тогда добавочная сумма признается в течение оставшегося срока перехода (или сразу же, если изменение произойдет после периода перехода).

- Если справедливая стоимость новых инструментов ниже справедливой стоимости старых инструментов, первоначальная справедливая стоимость предоставленных долевых инструментов должна быть отнесена на расходы, как если бы изменение так и не произошло.

Если компания аннулирует или погашает долевые инструменты, это признается как ускорение периода перехода и любая оставшаяся невыясненная сумма немедленно признается.

Признание операций с расчетами денежными средствами.

Типичными примерами таких операций являются:

- Права, предоставляемые в качестве поощрения: работник имеет право на денежное вознаграждение в будущем на основании увеличения цены акций компании за определенный период времени с определенного уровня;

- Права на выкуп акций: сотрудник получит в будущем акции, которые подлежат выкупу наличными.

Точно так же, как в случае с операциями с расчетами долевыми инструментами, полученные товары или оказанные услуги оцениваются по справедливой стоимости обязательства.

Справедливая стоимость обязательства должна переоцениваться на каждую отчетную дату, пока это обязательство не будет погашено. Любые изменения справедливой стоимости признаются в составе прибыли или убытка.

Условия перехода прав учитываются таким же образом, как операции с расчетами долевыми инструментами.