IFRS 9 - Основы учета хеджирования: отличия IFRS 9 от IAS 39

Хеджирование является частью стратегии управления рисками и часто применяется крупными международными компаниями. Рассмотрим основные понятия хеджирования на примерах, а также сходства и различия в его учете согласно МСФО (IFRS) 9 в сравнении со старым стандартом IAS 39.

Сейчас деловой мир несет огромное количество различных рисков практически для каждой компании или предпринимателя. Обычная компания сталкивается, по крайней мере, с некоторыми из этих рисков: валютным риском, ценовым риском, инфляционным риском, кредитным риском и т.д.

Многие компании решили как-то справлять с этими рисками и начали ими управлять.

Как?

Они применяют различные стратегии управления рисками. В большинстве случаев компании приобретают определенные производные инструменты или другие финансовые инструменты, чтобы защитить себя.

Что такое хеджирование?

Хеджирование (англ. 'hedging') - это инвестирование или приобретение некоторых производных или непроизводных инструментов для возмещения потенциальных убытков (или прибыли), которые могут быть понесены в результате определенного риска.

Дословно, хеджирование означает ограждение или страхование себя от убытков.

Пример хеджирования.

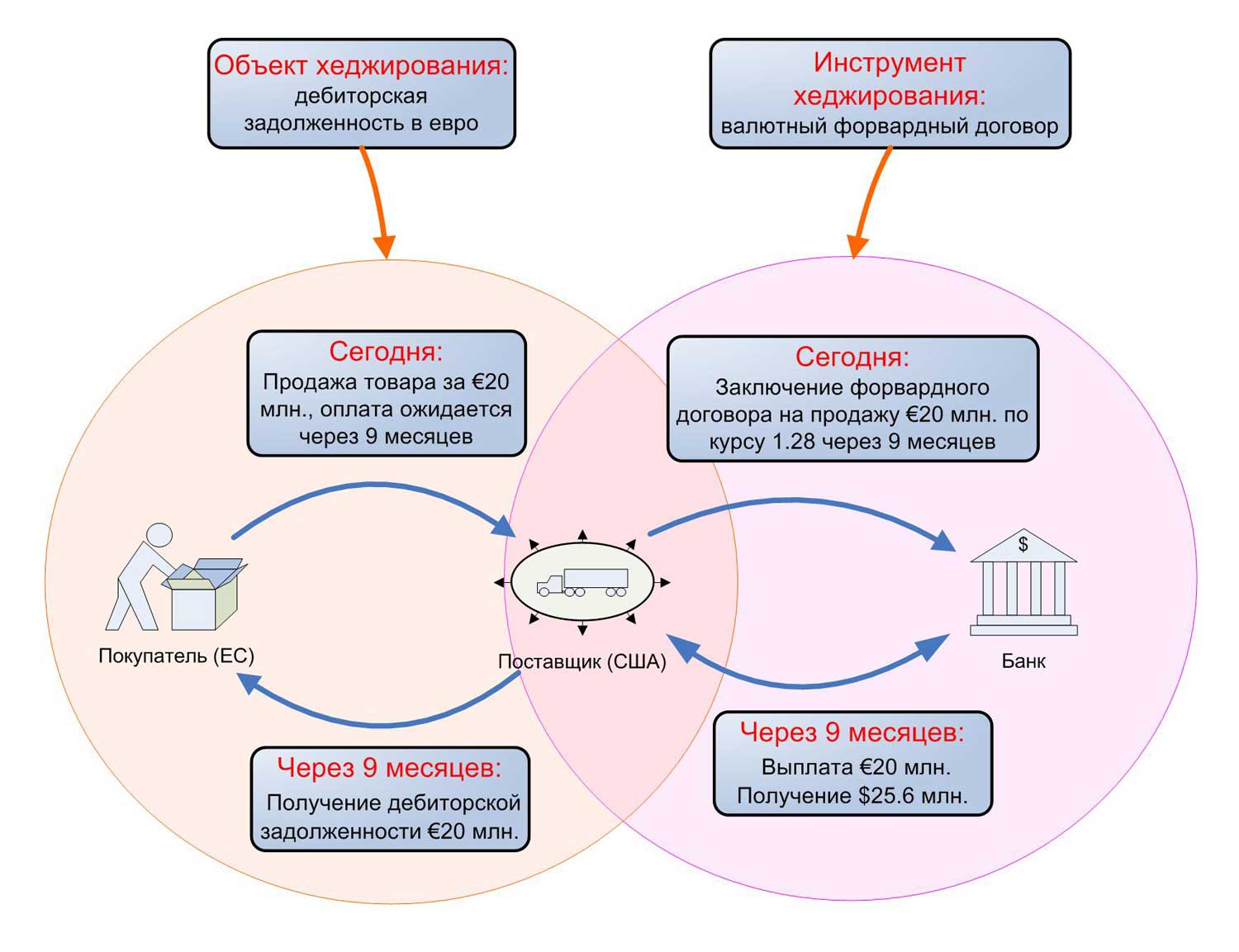

В качестве примера представьте американскую компанию, которая обычно рассчитывается в USD. Недавно эта компания решила расширить свой бизнес в Европе и заключила договор на продажу некоторых товаров европейскому покупателю, допустим, за €20 млн. с доставкой в течение 9 месяцев.

Однако компания опасается, что из-за колебаний курса иностранной валюты она получит значительно меньше долларов США через 9 месяцев, и поэтому она заключает с банком валютный форвардный договор на продажу €20 млн. по фиксированному курсу через 9 месяцев.

Что здесь является хеджированием?

- Хеджируемый риск (англ. 'hedged risk') - это валютный риск.

- Объект хеджирования (англ. 'hedged item') - это прогнозируемая с высокой вероятностью торговая операция (продажа товара покупателю).

- Инструмент хеджирования (англ. 'hedged risk') - это валютный форвардный договор на продажу евро по фиксированному курсу на фиксированную дату.

Схема хеджирования валютного риска.

Схема хеджирования валютного риска.

Что такое учет хеджирования?

Учет хеджирования (англ. 'hedge accounting') означает определение одного или нескольких инструментов хеджирования таким образом, чтобы изменение их справедливой стоимости компенсировало изменение справедливой стоимости или изменение денежных потоков объекта хеджирования.

Поясним это на нашем примере: как бы вы отразили в учете изменение справедливой стоимости вышеуказанного валютного форварда?

Без учета хеджирования любые прибыли или убытки, возникающие в результате изменения справедливой стоимости валютного форварда, признавались бы непосредственно в составе прибыли или убытка.

Дебет: Финансовые расходы - убыток по форвардному валютному договору.

Кредит: Обязательства по форвардному валютному договору.

При учете хеджирования будет учитываться хеджирование денежных потоков. Это означает, что вы должны признать полностью или часть прибыли или убытка от валютного форварда напрямую в собственном капитале (т.е., через прочий совокупный доход - OCI).

Дебет: OCI - эффективная часть хеджирования денежных потоков.

Дебет: Финансовые расходы - неэффективная часть хеджирования денежных потоков.

Кредит: Обязательства по форвардному валютному договору.

Как видите, влияние одного и того же форвардного валютного договора на отчет о прибылях и убытках при учете хеджирования может быть значительно ниже, чем без него.

Почему нужно учитывать хеджирование?

Во-первых, учет хеджирования НЕ является обязательным.

Это необязательно, поэтому вы можете отказаться от него и признать все прибыли или убытки от ваших инструментов хеджирования в составе прибыли или убытка.

Однако, применяя учет хеджирования, вы показываете читателям своей финансовой отчетности:

- Что ваша компания сталкивается с определенными рисками.

- Что вы следуете определенным стратегиям управления рисками, чтобы снизить эти риски.

- Насколько эффективны эти стратегии.

Почему в IFRS 9 изменились правила учета хеджирования?

Правила учета хеджирования в старом стандарте МСФО (IAS) 39 «Финансовые инструменты: признание и оценка» были слишком сложны и строги.

Многие компании, которые активно следовали стратегиям хеджирования, не могли применять учет хеджирования в соответствии с МСФО (IAS) 39, потому что правила этого не допускали.

Поэтому инвесторам часто требовалась подготовка неаудированных форм отчетности. Таким образом, бухгалтерам компаний иногда приходилось подготавливать 2 комплекта финансовой отчетности:

- Аудированная финансовая отчетность, в которой учет хеджирования не применялся из-за несоблюдения правил МСФО (IAS) 39.

- Неаудированная проформа финансовой отчетности с применением учета хеджирования для отражения реальной ситуации с управлением рисками.

В итоге, 19 ноября 2013 года были выпущены новые правила хеджирования в стандарте МСФО (IFRS) 9 «Финансовые инструменты», который вступил в силу с 1 января 2018 года и заменил собой IAS 39.

Что общего между МСФО (IAS) 39 и МСФО (IFRS) 9 в отношении учета хеджирования?

Несколько основных моментов остались практически неизменными:

1. Необязательность учета хеджирования.

Учет хеджирования - это возможность, а не обязанность - как в соответствии IAS 39, так и IFRS 9.

[см. раздел IFRS 9:6.1]

2. Терминология.

В обоих стандартах используются одни и те же наиболее важные термины: объект хеджирования, инструмент хеджирования, хеджирование справедливой стоимости, хеджирование денежных потоков, эффективность хеджирования и т.д.

[см. IFRS 9:Приложение A]

3. Документация по хеджированию.

И IAS 39, и IFRS 9 требуют документации по хеджированию для соответствия критериям применения учета хеджирования.

[см. раздел IFRS 9:6.4]

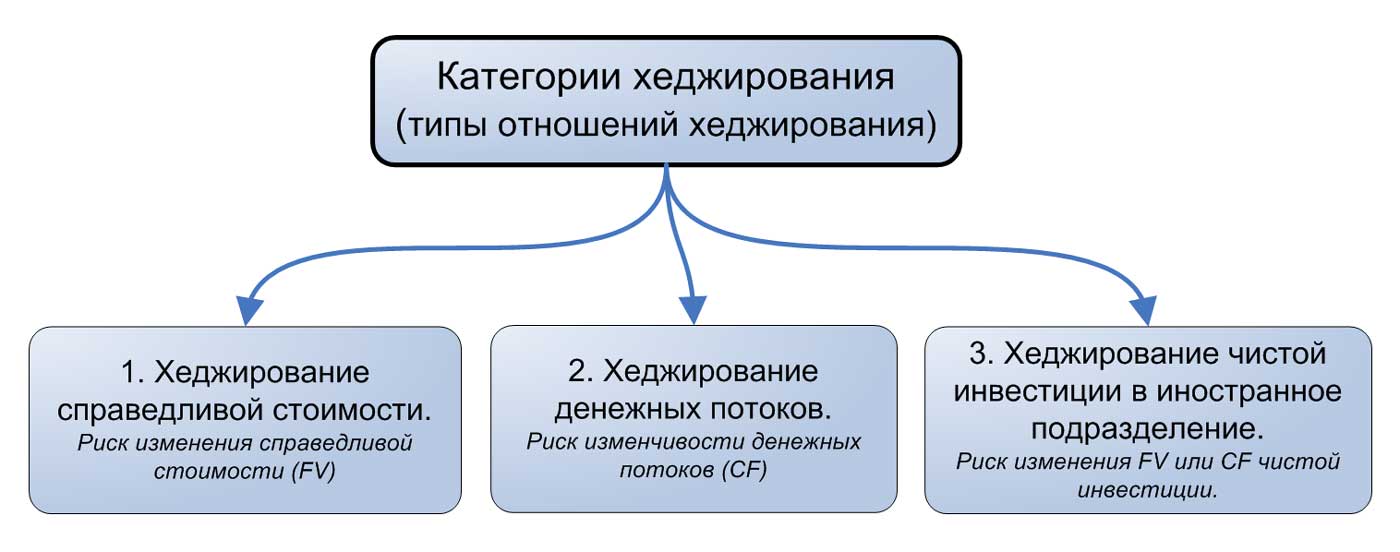

4. Категории хеджирования (типы отношений хеджирования в IFRS 9).

Как в IAS 39, так и в IFRS 9 учет хеджирования проводится для одних и тех же категорий: хеджирование справедливой стоимости, хеджирование денежных потоков и хеджирование чистой инвестиции. Механика учета хеджирования в основном такая же.

[см. параграф IFRS 9:6.5.2]

Категории хеджирования (типы отношений хеджирования).

Категории хеджирования (типы отношений хеджирования).

5. Учет неэффективности хеджирования.

И IAS 39, и IFRS 9 требуют учета любой неэффективности хеджирования в составе прибыли или убытка.

[см. параграф IFRS 9:6.5.11(c)]

Существует, однако, исключение, связанное с хеджированием долевых инвестиций, оцениваемых по справедливой стоимости через прочий совокупный доход в соответствии с МСФО (IFRS) 9: только в этом случае неэффективность хеджирования признается в составе прочего совокупного дохода.

[см. параграф IFRS 9:6.5.3]

6. Нельзя учитывать выпущенные опционы.

Вы не можете использовать выпущенные опционы в качестве инструмента хеджирования в соответствии с IAS 39 и IFRS 9.

Различия в учете хеджирования между МСФО (IAS) 39 и МСФО (IFRS) 9.

Основы учета хеджирования не изменились. Тем не менее, различия есть и главное изменение заключается в расширении диапазона ситуаций, в которых можно применять учет хеджирования.

Другими словами, согласно правилам IFRS 9, вы можете применять учет хеджирования к большему количеству ситуаций, чем раньше, потому что правила стали более практичны, основаны на принципах и менее строги.

Рассмотрим самые важные изменения:

1. Что можно использовать в качестве инструмента хеджирования.

Согласно старым правилам IAS 39 у компаний не было большого выбора инструментов хеджирования.

Они либо использовали производные финансовые инструменты, либо, в качестве альтернативы, могли также использовать непроизводный финансовый актив или обязательство для хеджирования валютного риска. Немного.

МСФО (IFRS) 9 позволяет использовать более широкий спектр инструментов хеджирования, поэтому сейчас вы можете использовать любые непроизводные финансовые активы или обязательства, оцениваемые по справедливой стоимости через прибыль или убыток.

Пример. Допустим, у вас большие запасы сырой нефти, и вы хотите хеджировать их справедливую стоимость. Поэтому вы вкладываете средства в какой-либо фонд с портфелем инструментов, привязанных к товарам.

В соответствии с IAS 39 вы не можете применять учет хеджирования, потому что при хеджировании справедливой стоимости вы можете использовать только некоторые производные финансовые инструменты в качестве инструмента хеджирования.

В соответствии с IFRS 9 вы можете применять учет хеджирования, потому что IFRS 9 позволяет определять также непроизводные финансовые инструменты, оцениваемые по справедливой стоимости через прибыль или убыток.

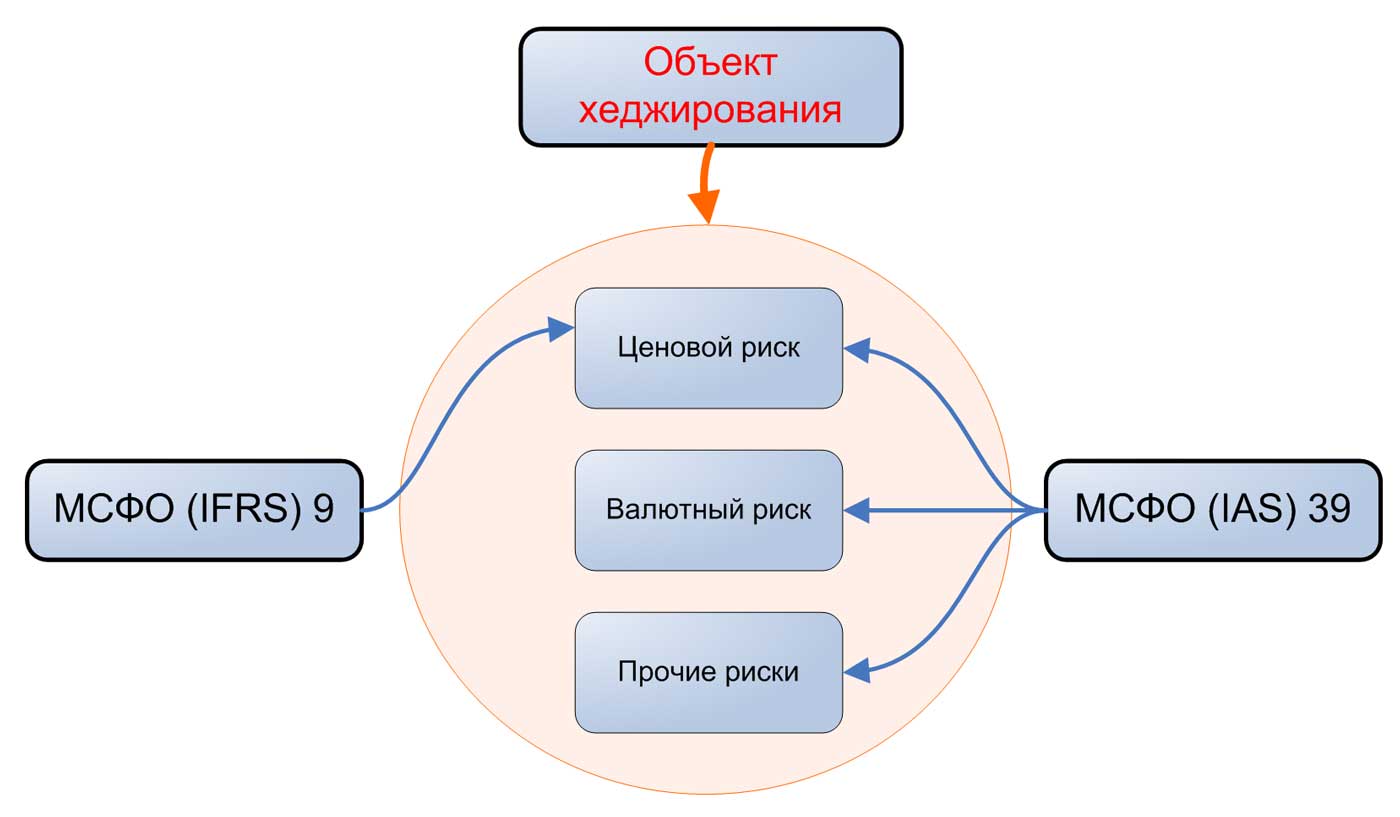

2. Что может быть объектом хеджирования.

В отношении нефинансовых объектов, МСФО (IAS) 39 разрешает хеджировать только нефинансовый объект в целом, а не компонент его риска в отдельности.

МСФО (IFRS) 9 позволяет хеджировать рисковый компонент нефинансового объекта, если этот компонент можно отдельно идентифицировать и оценить.

Пример: авиакомпания может столкнуться со значительным ценовым риском, связанным с авиационным топливом. Цены на авиационный керосин могут измениться по нескольким причинам: рост инфляции, изменение цен на сырую нефть и многие другие факторы.

Таким образом, авиакомпания может решить хеджировать только компонент риска базовой цены на сырую нефть, включенный в цену авиационного керосина. Такое хеджирование может осуществляться путем приобретения товарных форвардных договоров на покупку сырой нефти.

Объекты хеджирования в IFRS 9 и IAS 39.

Объекты хеджирования в IFRS 9 и IAS 39.

В соответствии с МСФО (IAS) 39 авиакомпания не могла бы учитывать этот товарный форвардный договор как хеджирование. Причина в том, что объектом хеджирования авиакомпании является лишь один из компонентов риска нефинансового актива (ценовой риск закупки авиационного керосина), а IAS 39 разрешает хеджировать нефинансовые объекты только полностью.

В соответствии с МСФО (IFRS) 9 авиакомпания может применять учет хеджирования только к ценовому риску, поскольку IFRS 9 позволяет выделить отдельный рисковый компонент в качестве объекта хеджирования.

3. Оценка эффективности хеджирования.

Оценка эффективности хеджирования значительно упростилась и приблизилась к потребностям управления рисками.

МСФО (IFRS) 9 позволяет компаниям использовать внутреннюю информацию для целей управления рисками и больше не заставляет их проводить комплексный анализ, необходимый только для целей бухгалтерского учета.

МСФО (IAS) 39 требует оценки эффективности хеджирования как перспективно, так и ретроспективно. Хеджирование оценивается как очень эффективное, только если компенсация риска находится в диапазоне 80-125%.

Это означает, что если компания применяет IAS 39, ее бухгалтеры должны проводить числовое тестирование эффективности и очень часто эти тесты проводились исключительно для того, чтобы соответствовать МСФО (IAS) 39, и ни по какой другой причине.

МСФО (IFRS) 9 описывает больше критериев, основанных на принципах, без конкретных числовых пороговых значений. А именно, хеджирование соответствует критериям учета хеджирования, если:

- Между инструментом и объектом хеджирования существует экономическая взаимосвязь. Эта взаимосвязь требует некоторого суждения, подкрепленного качественной или количественной оценкой экономической взаимосвязи.

- Фактор кредитного риска не влияет на изменения стоимости, обусловленные указанной экономической взаимосвязью.

- Коэффициент хеджирования определяется на основе фактического соотношения объемов объекта хеджирования и инструмента хеджирования.

[см. параграф IFRS 9:6.4.1(c)]

4. Ребалансировка отношений хеджирования (англ. 'rebalancing') означает изменение хеджирования путем корректировки коэффициента хеджирования для целей управления рисками. Обычно она выполняется при изменении объемов инструмента хеджирования или объекта хеджирования.

[см. параграф IFRS 9:6.5.5]

В аналогичной ситуации МСФО (IAS) 39 требовал прекратить текущие отношения хеджирования и начать новые. На практике это означало, что вам приходилось начинать все сначала: подготавливать документацию по хеджированию, оценить его эффективность и т.д.

МСФО (IFRS) 9 упростил эту задачу, поскольку позволил вносить определенные изменения в отношения хеджирования без необходимости прекращать их и начинать новые.

5. Прекращение учета хеджирования.

МСФО (IAS) 39 разрешал компаниям прекращать учет хеджирования (за исключением прочих обстоятельств) по собственному усмотрению, когда компания этого хочет.

С другой стороны, МСФО (IFRS) 9 не позволяет прекращать отношения хеджирования по собственному усмотрению, поэтому, после того, как вы решите применить учет хеджирования в соответствии с IFRS 9, вы не сможете прекратить его, если не изменится цель управления рисками, срок хеджирование истечет или оно больше не будет соответствует критериям.

6. Прочие отличия.

Существует ряд других различий между учетом хеджирования согласно МСФО (IAS) 39 и МСФО (IFRS) 9. Назовем лишь некоторые из них:

- Возможность применения учета хеджирования к рискам, которые приводят к возникновению двух позиций по риску, которые управляются отдельными производными финансовыми инструментами в разные периоды - нововведение в МСФО (IFRS) 9.

- Меньшая волатильность прибыли или убытка при использовании опционов и/или форвардов.

- Возможность учета договоров «для собственного использования» на покупку или продажу нефинансовых объектов по справедливой стоимости через прибыль или убыток, если это устраняет несоответствия учета - нововведение в МСФО (IFRS) 9.

- Больше альтернатив для хеджирования кредитного риска с использованием кредитных деривативов.