IAS 21 - Как учитывать влияние изменений валютных курсов?

Как вести бизнес, используя разные валюты? Для решения подобных вопросов существует стандарт МСФО (IAS) 21 «Влияние изменений валютных курсов». Рассмотрим его основные положения.

В наше время люди используют около 180 валют по всему миру.

Правда заключается в том, люди не хотят оставаться изолированными. Им нравится продавать, покупать, импортировать, экспортировать, торговать друг с другом и делать многое другое, - в иностранной валюте.

Если взглянуть на международный бизнес в целом, вы увидите, он живет и развивается двумя способами: либо за счет отдельных операций в иностранной валюте, либо, если операций становится слишком много, международная компания открывает филиал или отдельный бизнес за рубежом.

Обменные курсы меняются каждую минуту. И возникает вопрос, как вести бизнес, используя разные валюты? Для решения подобных вопросов и существует стандарт МСФО (IAS) 21 «Влияние изменений валютных курсов».

[см. также полный текст стандарта IAS 21]

Какова цель IAS 21?

Цель МСФО (IAS) 21 «Влияние изменений валютных курсов» - определить:

- Как включить операции с иностранной валютой и зарубежную деятельность в финансовые отчеты компании; а также

- Как пересчитать финансовую отчетность в валюту представления.

Другими словами, этот стандарт отвечает на два основных вопроса:

- Какие обменные курсы следует использовать?

- Как отчитаться о прибылях или убытках от валютных курсовых разниц в финансовых отчетах?

[см. параграфы IAS 21:1 - 2]

Функциональная валюта и валюта отчетности.

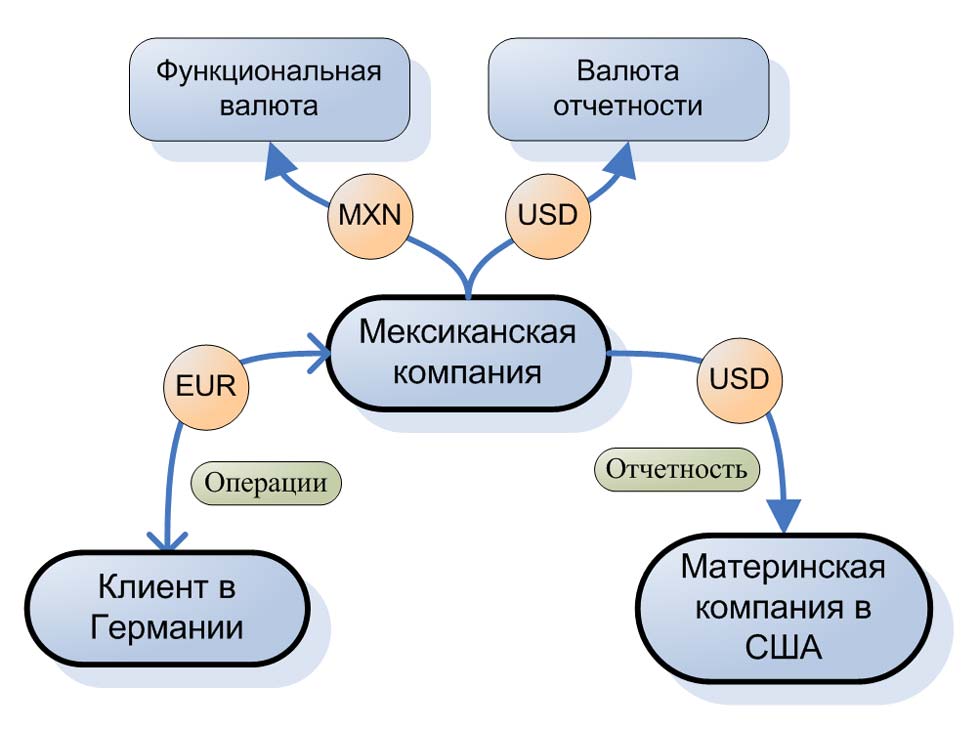

МСФО (IAS) 21 определяет функциональную валюту и валюту отчетности, и важно понимать разницу между ними:

Функциональная валюта ('functional currency') - это валюта основной экономической среды, в которой работает компания. Это собственная валюта компании, а все другие валюты являются «иностранными валютами».

[см. определение из параграфа IAS 21:8]

Валюта отчетности ('presentation currency') - валюта, в которой компания отчитывается, т.е. составляет финансовую отчетность.

[см. определение из параграфа IAS 21:8]

В большинстве случаев функциональная валюта и валюта отчетности одинаковы.

Однако компания может принять решение представить свою финансовую отчетность в валюте, отличной от ее функциональной валюты - например, при подготовке консолидированной отчетности для своей материнской компании в другой стране.

Кроме того, хотя компания имеет только 1 функциональную валюту, оно может использовать одну или несколько валют отчетности, если ей необходимо представить свою финансовую отчетность в нескольких валютах.

Функциональная валюта и валюта отчетности.

Функциональная валюта и валюта отчетности.

Вам также необходимо понять, что у компании есть возможность выбрать валюту отчетности, но она не может выбирать свою функциональную валюту. Функциональная валюта должна определяться путем оценки нескольких факторов.

Как определить функциональную валюту?

Важнейшим фактором при определении функциональной валюты является основная экономическая среда предприятия, в которой она работает. В большинстве случаев это будет страна, в которой работает организация, но не обязательно.

Основной экономической средой обычно является та, в которой предприятие генерирует и расходует основную часть денежных средств. Исходя из этого, можно рассмотреть следующие факторы:

- Какая валюта в основном влияет на цены продаж товаров и услуг?

- В какой валюте выражены трудовые, материальные и другие расходы?

- В какой валюте формируются потоки от финансовой деятельности (кредиты, выпущенные долевые инструменты)?

- И другие факторы.

[см. параграф IAS 21:9]

Иногда цены продаж, трудовые, материальные и прочие затраты могут быть выражены в разных валютах, и поэтому функциональная валюта не очевидна.

В этом случае руководство должно вынести суждение для определения такой функциональной валюты, которая наиболее точно отражает экономические последствия основных операций, событий и условий.

Как отчитываться об операциях в функциональной валюте?

Первоначальное признание операций в иностранной валюте.

Первоначально все операции в иностранной валюте переводятся в функциональную валюту с помощью спотового обменного курса ('spot exchange rate') между функциональной валютой и иностранной валютой на дату совершения операции. Его также называют текущим обменным курсом или спот-курсом.

Датой совершения операции является дата первоначального признания актива или обязательства в соответствии с МСФО.

[см. параграфы IFRS 21:20 - 22]

Последующая оценка и представление.

Впоследствии, в конце каждого отчетного периода, вы должны пересчитать:

- Все денежные средства в иностранной валюте по курсу на отчетную дату ('closing rate'), т.е. курсу на дату закрытия периода / составления отчетности;

- Все немонетарные статьи, оцениваемые по исторической (первоначальной) стоимости - по обменному курсу на дату совершения операции (исторический курс);

- Все немонетарные статьи, оцениваемые по справедливой стоимости с использованием обменного курса на дату оценки справедливой стоимости.

Монетарными статьями ('monetary items') в контексте данного стандарта считаются денежные средства и их эквиваленты – срочные ликвидные активы.

Немонетарные статьи ('non-monetary items') - это все прочие активы и обязательства, не являющиеся монетарными статьями.

Вопрос определения монетарных и немонетарных статей более подробно рассмотрен здесь.

[см. параграфы IFRS 21:23 - 26]

Как отчитываться о курсовых разницах?

Все курсовые разницы ('exchange differences') признаются в составе прибыли или убытка, кроме следующих исключений:

- Поскольку прибыль или убытки от курсовой разницы по немонетарным статьям признаются последовательно, каждый компонент такой прибыли или убытка признается таким же образом. Например, если прибыли или убытки были признаны в прочем совокупном доходе (OCI), то каждый компонент обменного курса этой прибыли или убытка будет также признана в OCI.

- Прибыль или убыток от курсовой разницы по монетарной статье, которая является частью чистых инвестиций в иностранном подразделении компании признается:

- В отдельной финансовой отчетности этой компании или ее иностранного подразделения: в составе прибыли или убытка;

- В консолидированной финансовой отчетности: первоначально в составе прочего совокупного дохода, а затем при выбытии чистых инвестиций в зарубежное подразделение они реклассифицируются в состав прибыли или убытка.

|

Статьи |

Курс |

Отражение курсовых разниц |

|---|---|---|

|

Монетарные статьи |

Конечный курс |

В составе прибыли или убытка за исключением чистых инвестиций в зарубежную деятельность (P/L, OCI) |

|

Немонетарные статьи, оцениваемые по первоначальной стоимости |

Исторический курс |

|

|

Немонетарные статьи, оцененные по справедливой стоимости |

Курс на дату оценки по справедливой стоимости |

Если компания меняет функциональную валюту, они применяет процедуры пересчета в новую функциональную валюту, с даты изменения.

[см. параграфы IFRS 21:27 - 34]

Как пересчитать финансовую отчетность в валюту отчетности?

Когда компания представляет свою финансовую отчетность в валюту отчетности, отличную от ее функциональной валюты, правила пересчета зависят от того, работает ли компания в экономике без гиперинфляции или нет.

Негиперинфляционная экономика.

Когда функциональная валюта НЕ является валютой гиперинфляционной экономики, компания должна пересчитать:

- Все активы и обязательства по каждому отчету о финансовом положении (в т.ч. сравнительные данные) с использованием конечного курса на дату составления отчета о финансовом положении.

Здесь это правило применяется также для корректировки гудвила и справедливой стоимости. - Все доходы и расходы и прочие статьи отчетов о прибыли и убытках и прочем совокупном доходе (в т.ч. сравнительные данные) с использованием обменных курсов на дату совершения операций.

Стандарт МСФО (IAS) 21 также позволяет использовать средние курсы за период по практическим соображениям, но если обменные курсы в течение отчетного периода сильно колеблются, то использование средних значений не подходит.

Все курсовые разницы, возникающие при пересчете признаются в составе прочего совокупного дохода как отдельный компонент капитала.

Однако, когда компания распоряжается иностранным подразделением, кумулятивная сумма курсовых разниц, относящихся к этому иностранному подразделения, реклассифицируется из капитала в прибыль или убыток, при признании прибыли или убытка от выбытия.

|

Статьи |

Курс |

Отражение курсовых разниц |

|---|---|---|

|

Активы (включая гудвилл) и обязательства |

Конечный курс |

В прочем совокупном доходе |

|

Доходы и расходы |

Исторический курс (средний) |

|

|

Собственный капитал |

не определен |

Гиперинфляционная экономика.

Когда функциональная валюта субъекта является валютой гиперинфляционной экономики, тогда подход слегка меняется:

Финансовая отчетность компании за текущий год пересчитывается в первую очередь в соответствии с требованиями МСФО (IAS) 29 «Финансовая отчетность в гиперинфляционной экономике». Сравнительные данные используются аналогично показателям текущего года в финансовой отчетности за предыдущий отчетный период.

Только после этого применяются те же процедуры, которые описаны выше.