Как учитывать безвозмездно полученные активы по МСФО?

Иногда при закупках оборудования и материалов поставщик предоставляет некоторые позиции бесплатно с целью стимулирования продаж. Рассмотрим на примерах различные варианты учета безвозмездно полученных активов по МСФО.

Когда ваша компания получает активы безвозмездно, возникает вопрос:

Действительно ли эти активы получены безвозмездно и без каких-либо условий? Или за этим что-то скрыто?

Как лучше поступить, когда вы получаете такие активы?

Рассмотрим эту довольно частую проблему и попробуем дать несколько советов.

Обратите внимание, что здесь не рассматривается предоставление активов бесплатно. Эти ситуации рассматриваются здесь:

Насколько существенен безвозмездно полученный актив?

В первую очередь вы должны вынести свое оценочное суждение, чтобы определить, достаточно ли существенен ваш актив, чтобы беспокоиться об особенностях его учета.

Например, когда вы бесплатно получаете ручки, зажигалки или другие рекламные материалы, они могут не иметь никакого значения для вашей отчетности.

То же самое относится к многомиллиардной компании, которая ежемесячно оплачивает услуги связи 100 своим руководителям и бесплатно получает 100 мобильных телефонов от сотового провайдера.

Отправная точка: с чем связано безвозмездное получение актива?

Допустим, вы получили актив на существенную сумму.

Например, какое-то оборудование, земельный участок или что-то в этом роде.

Первое, что вам нужно выяснить, это почему и кто был донором.

В чем суть этой сделки?

Но наиболее важно то, от кого вы получили актив.

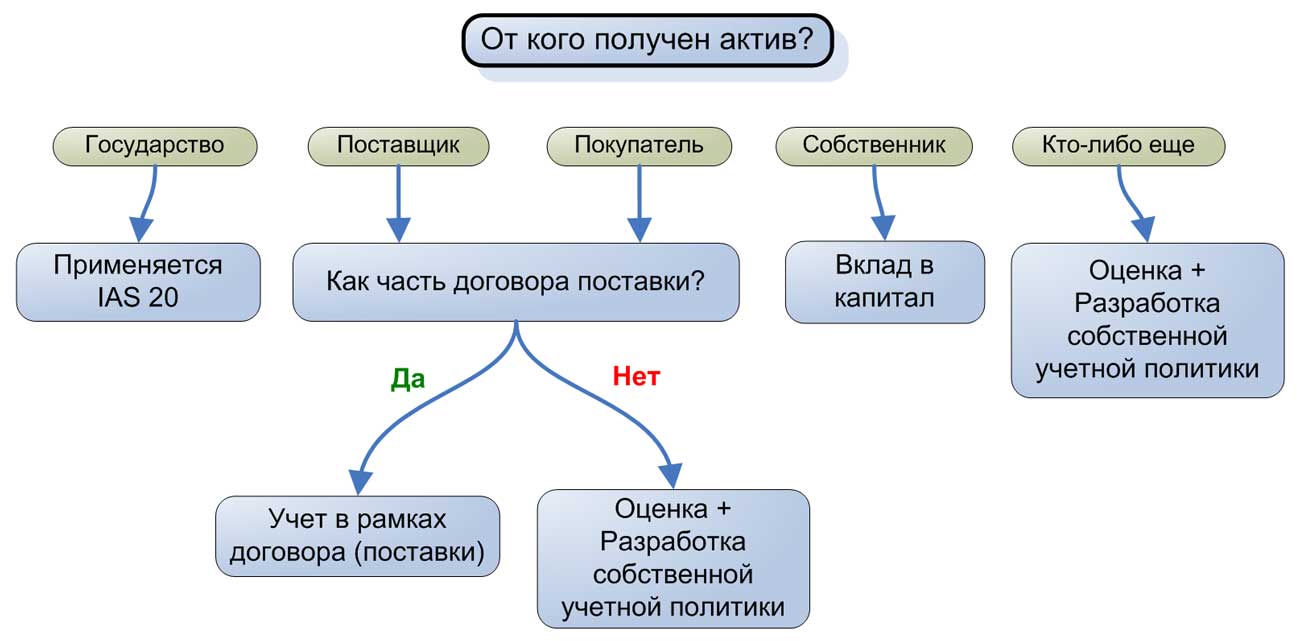

Порядок учета будет зависеть от вашего ответа.

Учет безвозмездно полученного актива.

Учет безвозмездно полученного актива.

Разберем эту схему более подробно.

№ 1: Безвозмездное получение актива от государства.

Если вы получили актив в виде государственной субсидии, то учет понятен - вам необходимо применять стандарт МСФО (IAS) 20 «Учет государственных субсидий и раскрытие информации о государственной помощи».

Что считается «государством»?

Помимо правительства, для целей МСФО (IAS) 20 правительственные органы и аналогичные местные, национальные или международные органы считаются «государственными» (см. параграф 3).

Таким образом, даже если вы получили субсидию от МВФ, ЕС, ВОЗ или аналогичных организаций, вам необходимо соблюдать МСФО (IAS) 20.

№ 2: Активы, полученные безвозмездно от поставщика.

Вы можете безвозмездно получить активы от своих поставщиков по ряду причин и разными способами.

Вопрос в том, получили ли вы актив в рамках какого-либо договора вместе с покупкой чего-то еще?

Если да, то вам, возможно, придется распределить часть общей цены покупки на «бесплатный актив».

Пример учета безвозмездно полученного актива от поставщика.

Допустим, вы заключаете договор с поставщиком на приобретение 3 единиц крупной техники, и в договоре говорится, что общая цена составляет 3 000 д.е. за эти 3 единицы (1 000 д.е. каждая).

Кроме того, в договоре говорится, что поставщик также поставит блок охлаждения (= отдельный актив) без дополнительных затрат.

Большая ошибка, которую совершают многие компании, заключается в том, что они вообще не признают подобный бесплатный актив.

Тем не менее, Концептуальные основы финансовой отчетности просят вас отчитываться о любых активах, которые находятся под вашим контролем.

Таким образом, вы поступаете неправильно, если игнорируете бесплатный актив, при этом используя его, но не отображая в своей финансовой отчетности.

Так что же делать в этом случае?

Вы должны оценить безвозмездно полученный актив - в данном случае блок охлаждения - по его себестоимости.

Общая стоимость 3 машин и 1 блока охлаждения составляет 3 000 д.е., поэтому эту общую стоимость закупки следует распределить на все активы на основе их справедливой стоимости или текущих цен продажи, если они новые.

Допустим, аналогичный блок охлаждения продается за 300 д.е.

Тогда общая цена продажи составляет 3 300 д.е. (3 000 за машины и 300 за блок охлаждения).

Таким образом, вы распределяете 909 д.е. на каждую машину

= 1 000 / 3 300 \( \times \) 3 000 д.е.

и 273 д.е. на блок охлаждения

= 300 / 3 300 \( \times \) 3 000 д.е.

Общая распределенная стоимость составляет:

909 \( \times \) 3 + 273 = 3 000 д.е.

Здесь многие могут счесть, что это неправильно, поскольку стоимость одной машины составляет 1 000 д.е.

Но стандарт МСФО (IAS) 16 «Основные средства» гласит, что стоимость - это цена покупки за вычетом скидки, а «бесплатный» блок охлаждения - это своего рода скидка, не так ли?

Еще один случай безвозмездного получения активов от поставщиков - это когда вы получаете актив в качестве подарка за вашу долгосрочную лояльность или поддержку рекламной кампании.

Например, поставщик может спонсировать ремонт вашего магазина и выставочной площади.

В этом случае было бы очень трудно и практически невозможно распределить часть цены покупки других продуктов на этот бесплатный актив.

Поэтому вам нужно принять другое решение, которое мы рассмотрим далее.

№ 3: Безвозмездное получение актива от покупателя.

Здесь возникает такой же вопрос, как и в случае с поставщиками. Получен ли этот актив по какому-либо договору с клиентом?

Если да, то вам может потребоваться применить МСФО (IFRS) 15 «Выручка по договорам с покупателями» и тщательно оценить ситуацию (в прошлом применялось разъяснение IFRIC 18).

В этом случае, когда вы безвозмездно получаете актив от своего клиента в рамках какого-либо договора, это считается неденежным возмещением.

Параграф МСФО (IFRS) 15.66 требует включения справедливой стоимости неденежного возмещения в цену сделки.

Пример учета актива, безвозмездно полученного от покупателя.

Допустим, вы заключаете договор с производственной компанией на переработку древесины для ее разового проекта.

Вы соглашаетесь с тем, что будете использовать деревообрабатывающий станок покупателя.

В договоре указывается, что цена обработки древесины составляет 1 000 д.е., и вы можете оставить себе машину (так как она не новая и больше не понадобится покупателю).

Допустим, справедливая стоимость машины составляет 300 д.е.

Таким образом, цена вашей сделки составляет 1 300 д.е., и вы признаете машину по справедливой стоимости в 300 д.е. (которая затем становится первоначальной стоимостью машины) в тот момент, когда вы получаете полный контроль над машиной.

Когда это произойдет?

Это зависит от специфики договора:

- иногда это может произойти прямо в начале исполнения договора (например, вы перемещаете машину в свое помещение и работаете там),

- иногда это может происходить в другое время (например, когда вы используете машину только в помещении вашего клиента и забираете ее только после исполнения договора).

Если вы безвозмездно получаете актив от клиента вне какого-либо договора, то вам снова опять же нужно другое решение - см. далее.

№ 4: Актив, полученный безвозмездно от собственника компании.

Акционеры часто безвозмездно предоставляют активы компаниям, в которые инвестируют.

Бухгалтеры и аудиторы регулярно сталкиваются с крупными передачами различных типов активов, включая машины, землю и иногда здания, от материнской компании ее дочерней компании.

В этом случае, если вы получаете контроль над активом, вы должны признать его по справедливой стоимости, которая становится его первоначальной стоимостью.

Поскольку это вклад акционера в капитал, вы НЕ должны признавать его в качестве дохода в составе прибыли или убытка.

Концептуальные основы МСФО строго исключают вклад собственников из определения дохода.

Вместо этого акционер увеличивает свои инвестиции в дочернюю компанию, а дочерняя компания отражает получение актива непосредственно в капитале в качестве вклада в капитал от акционера.

№ 5: Актив, полученный безвозмездно от прочих сторон.

Это тоже иногда случается.

Вы можете получить актив от кого-либо в подарок, без каких-либо условий.

Можно привести такой пример: больница получает часть медицинского обородования от другой закрывающейся больницы безвозмездно.

В этом случае вам необходимо разработать собственную учетную политику, поскольку МСФО не содержат каких-либо указаний о том, как это сделать.

Это относится также к активам, безвозмездно полученным от ваших поставщиков или клиентов, когда невозможно или практически невозможно сопоставить эти активы с какими-либо договорами.

Необходимо разработать учетную политику на основе аналогичных правил из других стандартов и Концептуальных основ МСФО.

Каковы наиболее соответствующие правила?

Да, вы уже догадались - это стандарт IAS 20, который применяется для государственных субсидий.

Приведем несколько полезных соображений:

- Прежде всего - вам нужно определить активы, которые вы контролируете. Об этом уже упоминалось выше.

- Во-вторых, поскольку у вас нет затрат, здесь применяется концепция справедливой стоимости.

- Вы не должны отражать получение актива непосредственно в капитале, потому что он получен не от вашего акционера.

Аналогично, IAS 20 строго запрещает учетывать субсидии напрямую в капитале, поэтому мы должны соблюдать эти правила при формировании учетной политики.

Теперь самая сложная часть - как следует признать актив, который вы получили безвозмездно?

Другими словами, какой должна быть проводка по кредиту?

Это будет доход в составе прибыли или убытка. Но не выручка, потому что выручка поступает от обычной операционной деятельности.

Проводка выглядит примерно так:

Дебет. Основные средства - актив:

справедливая стоимость.

Кредит. Прибыли и убытки - прочие доходы:

справедливая стоимость.

Почему не отнести этот актив на доходы будущих периодов с последующей амортизацией на прибыли или убытки?

В этом случае у вас нет обычных ограничений в том смысле, что вам не нужно удерживать этот актив и использовать его.

У вас нет никаких условий, связанных с получением актива.

Поэтому можно считать, что это безвозмездное получение актива действительно представляет собой увеличение ваших чистых активов в тот момент, когда вы получаете актив, и ваша финансовая отчетность должна отражать это увеличение.

Если вы признаете актив как доходы будущих периодов (обязательство в балансе), то вы не отразите увеличение чистых активов.

Кроме того, кто-то может возразить, что это противоречит принципу соответствия, потому что вы не сопоставляете доход (безвозмездное получение актива) с расходами (его амортизацией).

На это можно возразить, что МСФО НЕ содержат какой-либо основополагающей концепции соответствия.

Но, согласно МСФО, вы должны признавать расходы, когда соответствующие услуги или активы были потреблены (то есть по мере амортизации).

Кроме того, "Концепции подготовки и представления финансовой отчетности" (в редакции 1989 года) говорят о том, что доходы «признаются в отчете о прибылях и убытках в случае увеличения будущих экономических выгод, связанных с увеличением активов или уменьшением обязательств, которые могут быть надежно оценены» (см. параграф 4.47).

Таким образом, вполне нормально признавать доход от безвозмездного получения актива, когда он получен, а не в течение срока его полезного использования - по мере его амортизации.

Почему порядок учета отличается от учета государственных субсидий согласно МСФО (IAS) 20?

Потому что государство предоставляет вам субсидии (активы или деньги) для какой-то цели. В большинстве случаев вам необходимо выполнить определенные условия, чтобы получить субсидию.

Поэтому учет безвозмездного получение актива от кого-то другого отличается, когда передача актива осуществляется без каких-либо условий.

Тем не менее, если вы безвозмездно получаете актив от юридического лица, не являющегося государственным органом, и передача осуществляется на определенных условиях, то, конечно, в данном случае более подходящим вариантом для учетной политики является применение МСФО (IAS) 20 (через доходы будущих периодов).