Обратная реакция против экологической и социальной повестки (ESG)

По мере изменения общественного мнения об экологической и социальной повестке (ESG), инвестиционные менеджеры, такие как BlackRock, говорят больше о максимизации доходности, чем о спасении мира.

В 2020 году исполнительный директор BlackRock Ларри Финк объявил инвестирование в устойчивое развитие и экологию определяющей целью крупнейшего в мире частного инвестиционного фонда.

«Изменение климата отличается от других финансовых проблем», написал он в своем ежегодном письме руководителям корпораций. Финк пообещал осуществить «фундаментальное преобразование финансов», которое поставит «устойчивое развитие в центр нашего инвестиционного подхода».

Корпоративная Америка и инвесторы быстро последовали его примеру, подключившись к экологическим безуглеродным программам и открывая фонды, которые включали факторы экологического, социального и корпоративного управления (Environmental, Social and Governance / ESG-факторы) в свои инвестиционные решения.

Три года спустя частный фонд BlackRock, который распоряжается активами в $9.1 трлн., все еще делает ставку на переход к экономике с более низким уровнем углерода, но теперь при обсуждении устойчивого развития и социальных проблем он изменил акцент.

В прошлом месяце, когда BlackRock вложил $550 млн. в один из крупнейших в мире проектов по улавливанию углерода в Техасе, Финк сосредоточился на потенциале зарабатывания денег, а не на вкладе проекта в благосостояние планеты. Описывая проект как «невероятную инвестиционную возможность», он также подчеркнул решение BlackRock продолжить работу с крупными энергетическими компаниями.

Этот сдвиг произошел после двухлетнего периода, во время которого республиканские политики США постоянно критиковали крупные банки и инвестиционных менеджеров за «чрезмерную враждебность» к ископаемому топливу.

Казначеи «красных штатов» (т.е. республиканских штатов) внесли в черные списки крупные финансовые группы, включая BlackRock, Goldman Sachs, State Street и Wells Fargo. Некоторые законодательные органы штатов, в том числе Флориды, Канзаса и Айдахо, приняли законы, которые запрещают или ограничивают применение ESG-критериев.

Обратная реакция против ESG привлекла внимание общественности и открыла трансатлантический разрыв. В то время как инвесторы ЕС могут похвастаться своими усилиями по достижению нулевых выбросов парниковых газов, многие из их американских коллег уклоняются от обсуждения или говорят, что должны учитывать пожелания клиентов.

Настоящее воздействие трудно оценить. С одной стороны, инвестиционные фонды зеленой инфраструктуры продолжают привлекать средства. Законодательство против ESG не было принято в ряде республиканских штатов, и относительно мало средств было изъято из фондов, попавших в черный список.

Подавляющее большинство инвесторов и менеджеров фондов включают в свои решения факторы климатического и социального риска, даже если они не называют их ESG-факторами.

«Сейчас больше крупных институциональных инвесторов заинтересованы в том, что мы собираемся сказать, чем три года назад», - говорит Дэвид Блад, который вместе с бывшим вице-президентом США Элом Гором основал фонд устойчивого развития Generation Investment Management.

Но есть также очевидные свидетельства скептицизма в отношении того, как рекламировалось и осуществлялось устойчивое инвестирование.

Поддержка инвесторами предложений акционеров по экологическим и социальным инициативам резко упала; поток американских средств в ESG-фонды замедлился после плохих результатов; влиятельные финансовые группы, включая Allianz, Lloyd’s of London и Vanguard, вышли из безуглеродных альянсов; а JPMorgan Chase пересмотрел свои климатические цели.

Даже сторонники инвестиций в устойчивое развитие предупреждают о «зеленой промывке мозгов» (greenwashing), то есть о том, что инвестиционные менеджеры преувеличивают воздействие их инвестиций на окружающую среду.

Обратная реакция поднимает вопрос о том, как долго инвестиционные фонды, рекламирующие себя как ESG-фонды, будут вызывать интерес у инвесторов. Сам Финк заявил в июне, что больше не будет использовать этот термин (т.е. ESG), поскольку он стал «агрессивным».

Проблема частично заключается в том, что ESG-фонды часто стараются одновременно учитывать слишком много факторов, по словам Брэда Ландера, который управляет пенсионными фондами Нью-Йорка объемом $248 млрд. Это приводит к «потере ясности и стратегического понимания того, что это все означает».

«Я понимаю, что если вы не крупный инвестор, то идея о вложении в такой фонд будет хорошей», - добавляет Ландер, - «Но неизбежно, что вы не будете считать такой фонд стратегическим».

Сопротивление республиканских штатов.

Консервативное недовольство зелеными инвестиция нарастало в США на протяжении нескольких лет, но, наконец, достигло точки кипения в конце 2021 года.

В мае 2021 года новый хедж-фонд Engine No 1 выиграл три места в совете директоров ExxonMobil, утверждая, что энергетический гигант должен сделать больше, чтобы диверсифицировать себя от нефти и газа.

BlackRock, который владеет почти 7% акций Exxon, поддержал эту кампанию, утверждая, что нефтяной гигант не сделал достаточно, чтобы защитить своих акционеров от «влияния климатических рисков».

Политики из республиканских штатов, почувствовавшие возможность мобилизовать избирателей из-за опасений потери рабочих мест, сосредоточили свой гнев на Финке из-за его полной поддержки «капитализма заинтересованных сторон», при котором руководители утверждают, что помогают обществу, работникам и окружающей среде, и зарабатывают при этом деньги.

В сентябре 2021 года бывший руководитель биотехнологической компании (и будущий кандидат в президенты США) Вивек Рамасвами упомянул его во время разговора с влиятельным консервативным сообществом Federalist Society.

По словам Рамасвами, инвестиционные менеджеры преувеличили свою роль, заявив корпоративным лидерам: «мы хотим, чтобы вы, руководители, развивали и использовали вашу корпоративную платформу для продвижения определенной социальной повестки».

«На самом деле это говорят не инвесторы, а Ларри Финк», - сказал Рамасвами.

Через несколько месяцев он открыл фонд Strive Asset Management, пообещав использовать его влияние для лоббирования против корпоративной ESG-повестки.

Голосование Exxon также усилило активность республиканских политиков в Техасе и других нефтяных и угольных штатах, которые уже перешли к наказанию банков и инвестиционных компаний за принятие обязательств по ESG-повестке.

В январе 2022 года казначей Западной Вирджинии Райли Мур, который управляет денежными и финансовыми сделками штата, стал первым чиновником республиканского штата, который изъял деньги из BlackRock.

Техас составил первый черный список летом 2022 года. Этот список был нацелен на финансовые фирмы, которые штат счел враждебными к ископаемому топливу.

Техас также провел законодательные слушания, которые осуждали фонды State Street и BlackRock. К концу 2022 года республиканские штаты объявили о планах изъять более $3 млрд. из фондов BlackRock.

«Все, что Ларри Финк делал в прошлом году - это старался отвлечь внимание людей от того, что его поймали на политизировании пенсионных средств», - говорит Дейл Фолвелл, казначей Северной Каролины, который призвал к увольнению исполнительного директора, но отказался изъять деньги штата из BlackRock, сославшись на его привлекательные низкие сборы.

Движение против ESG оказало значительное влияние на арену прокси-голосования (т.е. голосование акциями по доверенности). За последние два года инвестиционные менеджеры стали гораздо более осторожны к поддержке предложений активистов в отношении конкретных действий по экологическим и социальным вопросам, таким как аудит разнообразия или отзыв инвестиций в ископаемое топливо.

По данным Института инвестиций в устойчивое развитие (Sustainable Investments Institute), средняя поддержка либеральных предложений в этих областях упала с 33% в 2021 году до 22% в 2022 году, при этом наибольшее падение связано с климатическими вопросами.

Изменения были особенно заметны в самом BlackRock.

Хотя более ранние письма Финка призывали руководителей сосредоточиться на ESG-целях, а не только на прибыли, теперь BlackRock стал гораздо более осторожным к усилиям акционеров заставить свои компании делать больше в отношении климата и разнообразия.

Инвестиционный менеджер поддержал всего 7% экологических и социальных предложений на ежегодных заседаниях компаний в 2023 году, по сравнению с 47% двумя годами ранее.

В своем годовом отчете о голосовании акционеров BlackRock заявил, что многие из предложений этого года были слишком предписывающими или бессмысленными, и процитировал изменение в политике Комиссии по ценным бумагам и биржам США (US SEC), которое позволяет принимать больше ESG-предложений через прокси-голосование.

Это не означает, что BlackRock и его последователи стали консервативными - предложения, которые противоречат усилиям по разнообразию и инклюзивности или стремятся заставить компании раскрыть больше информации о связанных юридических рисках и затратах, получают поддержку в среднем менее 3% всех акционеров.

Это отражает текущую тенденцию среди крупных менеджеров индексных фондов США: если раньше они стремились оказать давление на компании в отношении ESG, теперь они дистанцируются от необходимости занимать позицию по этим вопросам, когда могут.

BlackRock, Vanguard и State Street подверглись особой критике, потому что их фонды в совокупности контролируют около 20% крупных американских компаний. Все они запустили программы, которые позволяют их клиентам решить, как голосовать по их акциям.

ESG-повестка зародилась во времена растущего рынка, а теперь мы находимся в противоположных условиях. Стоимость капитала растет, и многие зеленые проекты способствуют инфляции.

Теперь инвестиционные менеджеры позволяют инвесторам выбирать подходы к голосованию, начиная от «голосования за то, что выбрало руководство» до приоритета католическим ценностям или ESG.

На прошлой неделе фонд State Street предоставил контроль над голосованием владельцам активов в размере $1.7 трлн., а также институциональным клиентам BlackRock, контролирующим более $585 млрд. активов. Финк сказал, что это изменение «изменит отношения между владельцами активов и компаниями».

Фолвелл, казначей Северной Каролины, заявил, что его офис взял на себя голосование по акциям, которыми управляет BlackRock, а Нью-Йорк уже проголосовал своими акциями.

Другие говорят, что акцент на роли инвестиционных фирм в голосовании по доверенности был неуместным с самого начала.

«Было много веры во влияние инвесторов, поэтому я не уверен, что голосование по доверенности окажет такое большое влияние, как думают люди», - говорит Сара Уильямсон, исполнительный директор Focusing Capital.

Американские инвестиционные менеджеры также сильно сдали назад, когда дело доходит до рекламы и обсуждения ESG, особенно после того, как Техас и другие республиканские штаты использовали членство в инициативе Net Zero Asset Managers, запущенной в декабре 2020 года для поддержки глобальных климатических целей по ограничению потепления до 1.5C к 2050 году, в качестве доказательства враждебности к ископаемому топливу.

Некоторые из них убрали упоминания и ссылки на Net Zero со своих сайтов, и 30% американских инвестиционных менеджеров сообщили в недавнем опросе Cerulli, что будут более осторожны с упоминанием ESG в маркетинговых материалах, проспектах и других официальных инвестиционных документах.

Около 57% розничных инвестиционных консультантов заявили, что они не обсуждают ESG с клиентами, по сравнению с 44% в прошлом году.

Если клиент настаивает на этом вопросе, инвестиционные менеджеры теперь подчеркивают, что они являются лишь поставщиками услуг. Клиенты, по их словам, должны быть свободны в выборе различных инвестиционных фондов, - от тех, которые открыто поддерживают разнообразие или сокращение выбросов углерода, до тех, которые фокусируются на традиционных энергетических компаниях.

Хотя Финк предупредил в 2020 году, что BlackRock «продолжит воздействовать на экономику углеводородов», в последние годы он дал явный ответ критикам, которые хотят, чтобы группа занималась климатическими проблемами.

«У многих людей есть свое мнение о том, как мы должны управлять деньгами наших клиентов», - написал он в своем ежегодном письме в этом году, - «Но деньги не принадлежат этим людям. Они также не наши. Они принадлежат нашим клиентам, и у нас есть ответственность и долг перед ними».

В первую очередь финансовый результат.

Помимо публичного фурора, прямое воздействие негативной реакции на ESG было более ограниченным.

В целом, фонды BlackRock продолжают получать чистый приток средств, который затмевает $3 млрд. оттока средств из республиканских штатов: почти $500 млрд. с начала 2022 года.

Инвестиционный фонд Strive, который противодействует woke-движению и ESG, быстро привлекает средства инвесторов, но при активах в $1 млрд. он остается мелкой рыбешкой в море китов с активами в триллионы долларов.

С тех пор, как Рамасвами отошел от активного руководства фондом, чтобы сосредоточиться на своем участии в президентских выборах, фонд снизил свою анти-woke риторику в пользу акцента на финансовую прибыль.

18 американских штатов приняли законы против ESG. Некоторые из законов запрещают «дискриминацию» в отношении компаний, которые продают ископаемое топливо и оружие, другие обязывают государственные пенсионные фонды не рассматривать экологические и социальные факторы при инвестировании.

Но в других 19 штатах такие законы были предложены, но не прошли. 4 штата приняли законы, поддерживавшие ESG, согласно данным юридической фирмы K&L Gates. В штате Среднего Запада Небраска сообщество банкиров, которому эти законы мешали вести бизнес, помогло провалить принятие этих законов.

В некоторых случаях, после принятия законов против ESG, попечители государственного пенсионного фонда отказались перемещать средства фонда, заявив, что это нарушит их фидуциарную обязанность ставить инвесторов на первое место.

Государственный пенсионный совет штата Оклахома проголосовал девять к одному против предложения казначея Тодда Расса отказаться от услуг BlackRock и State Street, а государственные пенсионеры подали в суд, опасаясь, что решение Расса может стоить не менее $10 млн.

В этом году государственные пенсионные фонды штата Кентукки также решили не отказываться от инвестиционных менеджеров, несмотря на законодательство против ESG.

Тем временем штаты с либеральным уклоном движутся в другом направлении, одновременно оправдывая свое решение финансовыми соображениями. Крупнейший государственный пенсионный фонд США Calpers в прошлом месяце пообещал удвоить свои низкоуглеродистые активы до $100 млрд.

«Мы считаем, что, инвестируя в эту стратегию, мы можем достичь превосходства», - говорит Питер Код, управляющий директор по инвестированию в устойчивое развитие, - «Мы считаем, что к 2030 году сможем уменьшить интенсивность углеродного портфеля Calpers на 50%».

Более того, сдержанность в отношении ESG, проявившаяся в некоторых частях США, не отразилась на других рынках. В ЕС, где 9 из 10 человек поддерживают амбициозные цели безуглеродной и возобновляемой энергии, финансовые группы, такие как Axa и BNP Paribas, публично пообещали не участвовать в новых проектах ископаемого топлива.

«Если вы являетесь американским инвестиционным консультантом где-нибудь в региональном офисе, то ,вероятно, последний вопрос, который вы хотите задать кому-то, это: «Что вы думаете об устойчивом развитии?», потому что это очень чувствительная область», - говорит Питер Харрисон, директор крупного британского инвестиционного менеджера Schroders, - «Этот вопрос по-разному воспринимается в других частях мира. На самом деле, в Великобритании мы обязаны спрашивать людей, каковы их взгляды».

«Доказуемые факты об ESG».

Наибольшие проблемы ESG-инвестиций могут быть связаны не с политикой, а с недавними плохими финансовыми результатами и ослаблением спроса.

Такие фонды исторически были открыты для технологических проектов из-за их относительно низкого углеродного следа. Они также выиграли от энтузиазма в отношении энергетического перехода в то время, когда цены на нефть и газ были низкими.

Но более высокие процентные ставки привели к снижению оценки роста компаний, а вооруженные конфликты на Украине и Ближнем Востоке увеличили прибыль компаний, занимающихся ископаемым топливом, которых эти фонды обычно избегают.

«ESG-повестка зародилась во времена растущего рынка, а теперь мы находимся в противоположных условиях. Стоимость капитала растет, и многие зеленые проекты способствуют инфляции», - говорит один из лучших банкиров, специализирующихся на устойчивом развитии.

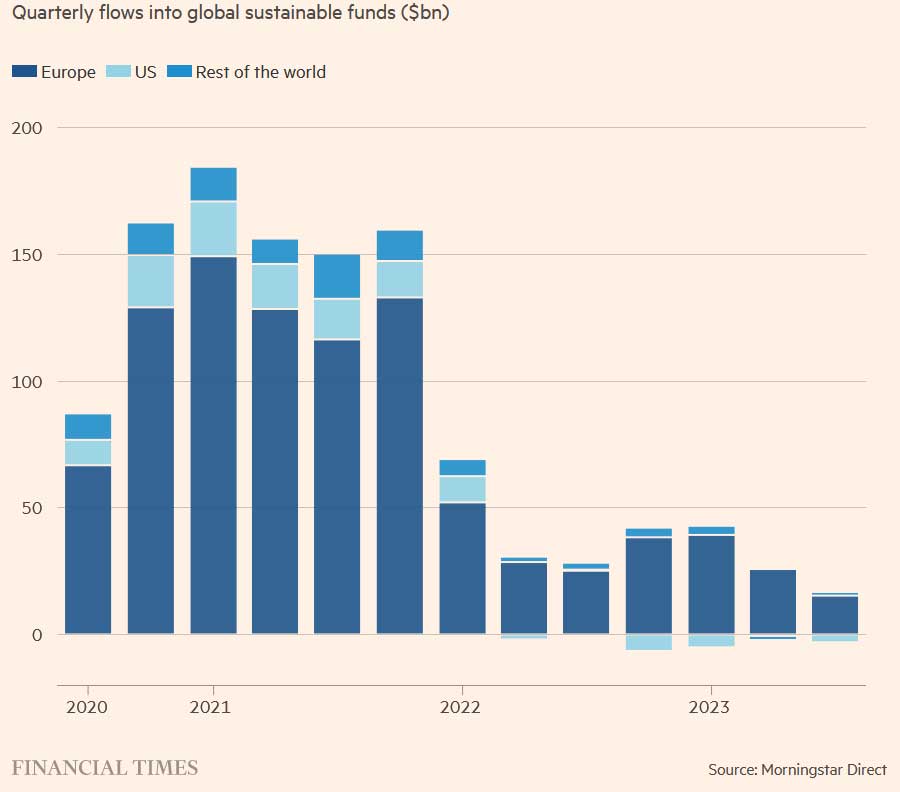

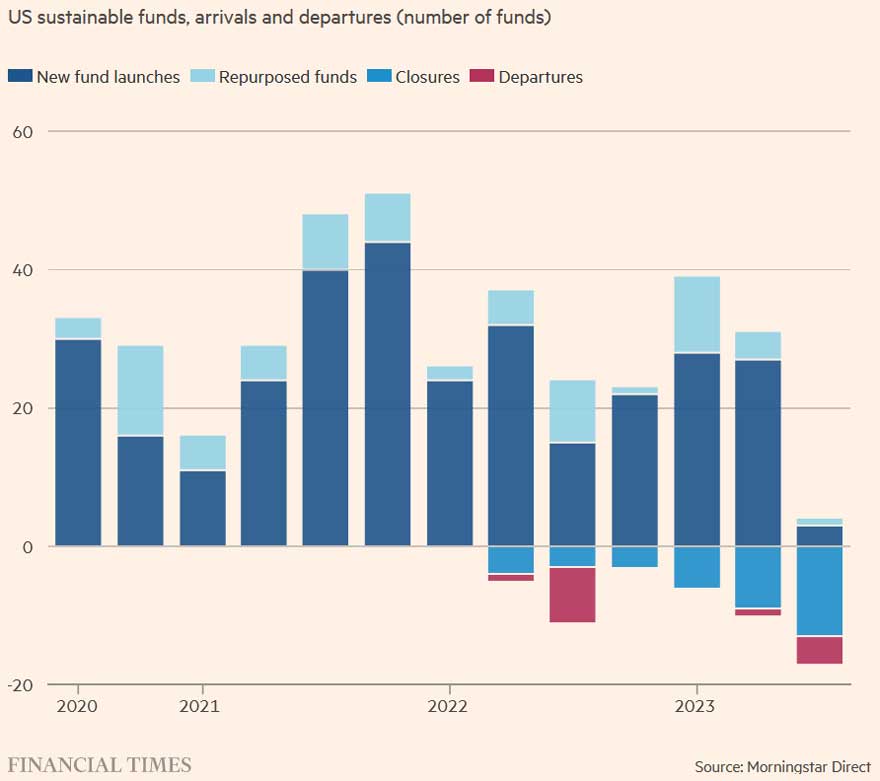

По данным MorningStar, в прошлом году инвесторы изъяли более $14 млрд. из американских ESG-фондов, в том числе $2.7 млрд. в последнем квартале. Из них только на BlackRock пришлось $2.1 млрд. оттока.

Фонды устойчивого развития сократились на 0.85% в третьем квартале, в то время как отрасль в целом осталась неизменной. Та же ситуация наблюдается в семейных фондах, которые обслуживают самых богатых инвесторов США: только 45% из них сообщили в опросе Morgan Stanley, что ESG оказывает влияние на их инвестиционную стратегию, по сравнению с 56% два года назад.

В то же время, выпуск ESG-облигаций замедлился после рекордных $4 трлн. в 2021 году, и в этом году составил более $3 трлн., в то время как ценовая премия по обычному долгу сократилась, согласно данным Capital Economics.

Вероятная причина этого, как говорят лидеры отрасли, заключается в том, что фонды должны гораздо более явно объяснять, что они имеют в виду, когда предлагают инвестирование в ESG.

Для некоторых это означает более количественное обоснование взаимосвязи между показателями устойчивого развития и более высокой финансовой доходностью.

«Повышенное внимание к наличию доказуемых фактов в отношении ESG и возможность количественно продемонстрировать, что вы делаете именно то, в чем пытаетесь убедить инвестора - это хорошо», - говорит Дэвид Хант, исполнительный директор инвестиционного менеджера PGIM.

Для других это означает полностью избавиться от термина ESG. На прошлой неделе государственный пенсионный фонд штата Массачусетс с активами $95.2 млрд. проголосовал за то, чтобы изменить название своего Комитета ESG на Комитет по управлению и устойчивому развитию.

Один видный менеджер фонда облигаций утверждает, что «не имеет смысла» пытаться навязать один универсальный подход всем клиентам, потому что каждый из них имеет разные ценности.

Каков его прогноз? «ESG умрет через пять лет».