IAS 37 - Как учитывать резервы, условные обязательства и условные активы?

Рассмотрим порядок оценки, признания и учета резервов в соответствии с положениями стандарта IAS 37, а также порядок учета условных обязательств и условных активов.

Приходилось ли вам слышать древний анекдот о двух бухгалтерах, претендующих на одну и ту же должность?

Во время интервью им была поставлена задача рассчитать показатель чистой прибыли на основе имеющихся данных.

Первый бухгалтер ответил так: «Чистая прибыль составляет 1 млн. долларов»

А второй в ответ спросил: «А какая прибыль вам нужна?»

Попробуйте догадаться, кому досталась работа?

Фактически, манипуляция показателем чистой прибыли в отчетности путем создания и использования различных резервов была весьма популярной «практикой творческого учета» в прошлом.

Неудивительно, что долгое время не было никаких правил для резервирования средств. Поэтому многие компании использовали так называемую стратегию «большого списания» (англ. 'big bath provisioning'). Стратегия сводилась к ухудшению показателей прибыли в убыточном периоде, и завышению прибыли в последующих (также неудачных) периодах за счет сформированных резервов.

Эта порочная практика была пресечена в 1998 году, с появлением стандарта МСФО (IAS) 37 «Оценочные обязательства, условные обязательства и условные активы», который вступил в силу с 1 июля 1999 года.

Рассмотрим, что он из себя представляет.

В чем цель МСФО (IAS) 37?

Положения стандарта МСФО (IAS) 37 «Оценочные обязательства, условные обязательства и условные активы» устанавливают критерии для признания и оценки:

- Резервов (оценочных обязательств),

- Условных обязательств и

- Условных активов.

Стандарт также предписывает раскрытие информации об этих резервах, обязательствах и активах, чтобы пользователь отчетности мог лучше понять их.

[см. также полный текст стандарта IAS 37]

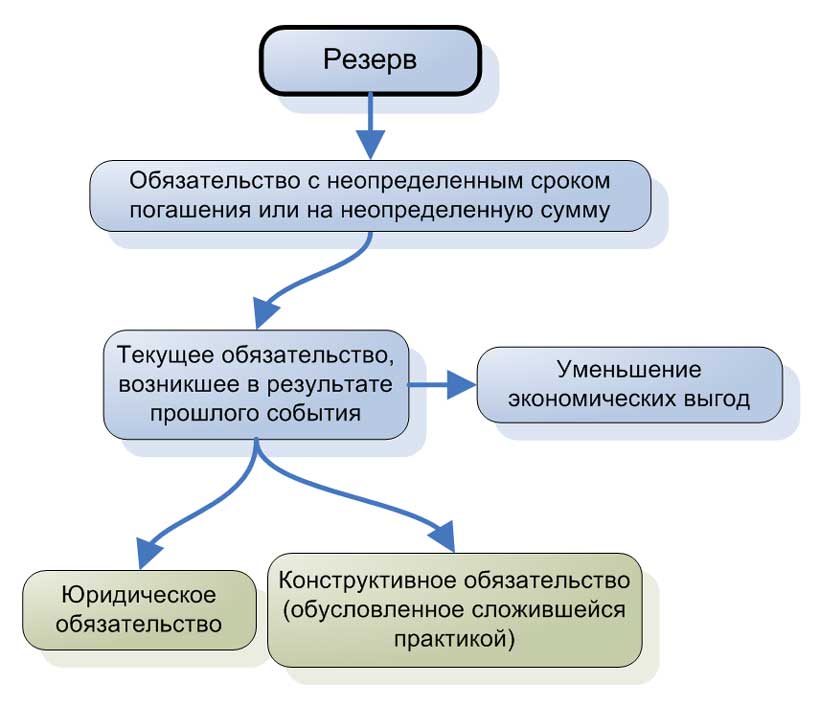

Что такое резерв?

Резерв или оценочное обязательство (англ. 'provision') представляет собой обязательство c неопределенным сроком или суммой.

[см. определение в параграфе IAS 37:10]

Слово «неопределенность» в этом определении является ключевым, потому что, если срок или сумма являются определенными или почти определенными, то вы имеете дело не с резервом (оценочным обязательством), а с выплатой или начислением.

Чтобы лучше понять резервы, давайте разделим определение обязательства в МСФО (IAS) 37:

Обязательство (англ. 'liability') представляет собой текущую задолженность, вытекающую из прошлых событий, погашение которых, как ожидается, приведет к оттоку экономических выгод (уменьшению ресурсов) из компании.

[см. определение]

Иными словами, если нет прошлого (обязывающего) события, то нет никакого обязательства, и никакой резерв не может быть признан.

Обязывающее событие (англ. 'obligating event') может привести к образованию 2 видов обязательств:

- Юридическое или правовое обязательство (англ. 'legal obligation'), вытекающее из законодательства, договора или иного правового акта; или

- Конструктивное обязательство (англ. 'constructive obligation') или обязательство, обусловленное сложившейся практикой. Это обязательство возникает из какой-либо деловой практики или обычаев; оно приводит к ожиданию другими сторонами выполнения обязательства (другими словами, люди просто ожидают, что какая-либо компания выполнит это обязательство, даже если это не предусмотрено законом или каким-либо договором).

[см. определение]

На самом деле не имеет значения, с каким этих типов обязательств вы имеете дело - оно в любом случае означает оценочное обязательство (резерв). Однако, если вы определяете обязательство, это может помочь вам решить, признавать ли резерв или нет.

Когда нужно признать резерв?

Стандарт IAS 37 устанавливает 3 критерия для признания оценочного обязательства:

- У компании есть действующее обязательство, вытекающее из прошлого события;

- Есть вероятность оттока экономических выгод при выполнении обязательства (то есть эта вероятность составляет более 50%);

- Сумму экономических выгод, необходимых для выполнения обязательства, можно надежно оценить.

[см. параграф IAS 37:14]

Если все три критерия выполнены, то вы должны признать этот резерв.

Если хотя бы один из критериев не выполняется, вы должны:

- или раскрыть условное обязательство (подробнее об этом см. далее);

- или ничего не предпринимать, если отток экономических выгод отдален по времени.

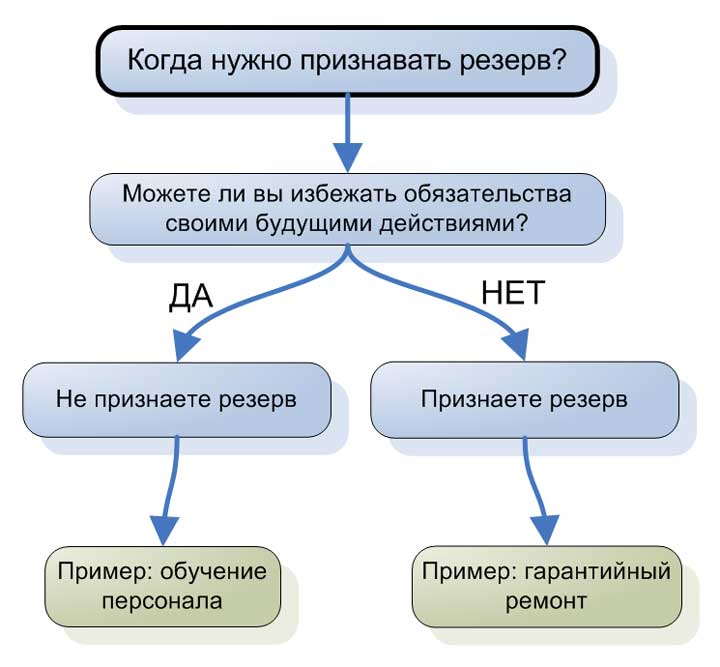

Для лучшего понимания резервов, условных обязательств и условных активов в МСФО (IAS) 37 также представлено дерево решений (см схему ниже).

Если вы не уверены, следует ли признавать какой-либо резерв в конкретной ситуации или нет, задайте себе простой вопрос:

Можно ли избежать обязательства в результате каких-либо действий в будущем?

Если да, то вы НЕ должны формировать резерв. Например, если правительство ввело новое налоговое законодательство, нужно ли консалтинговой компании, занимающейся налогами, тратить деньги на обучение своих сотрудников и, таким образом, признавать резерв на это обучение?

Если нет, признавать резерв не обязательно. В данном случае, консалтинговая компания может избежать обучения и даже принять решение о прекращении своей деятельности (это выглядит немного надуманно и маловероятно, но, тем не менее, это возможно).

Если вы не можете избежать обязательства в результате каких-либо будущих действий, вам необходимо признать резерв.

Например, если вы обещаете клиентам бесплатное гарантийное обслуживание дефектных продуктов в месте продажи, у вас есть существующее обязательство. Если ваши прошлые учетные данные показывают, что вам нужно будет сделать затраты на гарантийный ремонт, то вам необходимо сделать резерв под эти затраты.

Когда нужно признавать оценочное обязательство?

Когда нужно признавать оценочное обязательство?

Как оценивать резервы?

Сумма резерва должна оцениваться по наилучшей оценке расходов, необходимых для выполнения обязательства на конец отчетного периода.

Как вы можете видеть, это связано с некоторыми оценочными суждениями. Руководство компании должно включать в свои оценочные суждения всю имеющуюся информацию, и не должно забывать о:

- Рисках и неопределенности (например, инфляция);

- Временной стоимости денег (дисконтирование, при длительных сроках погашения обязательств);

- Некоторых вероятные будущие события и т. д.

Существует два основных метода оценки резерва:

- Метод ожидаемой стоимости (англ. 'expected value method'). Этот метод следует использовать, если у вас есть множество схожих обязательств, для которых необходимо оценить резервы.

В этом случае вам нужно взвесить каждое обязательство в соответствии с его вероятностью (например, затраты на гарантийное обслуживание для 10 000 товаров). - Метод наиболее вероятного результата (англ. 'most likely outcome'). Этот метод подходит для одного обязательства или одного события (например, резерв на случай убытка в результате судебной тяжбы).

[см. параграфы IAS 37:36 -52]

Как учитывать резервы?

Существует несколько событий, связанных с учетом резервов:

Признание резерва. В большинстве случаев вы должны признать резерв в составе прибыли или убытка. Иногда резерв признается в стоимости другого актива, например, резерв на вывод актива из эксплуатации и восстановление площадки после удаления актива. Не забывайте разделить резерв на оборотную и внеоборотную часть для целей представления в отчете о финансовом положении.

Приращение дисконтированной суммы. Когда резерв носит долгосрочный характер (более 12 месяцев), к нему применяется дисконтирование, поскольку вам необходимо представить его в приведенной стоимости. В каждом отчетном периоде вы учитываете процент (по ставке дисконтирования) от суммы резерва на начало периода, и это называется «приращение дисконтированной суммы» (англ. 'unwinding the discount'). Вы должны признать это приращение в составе прибыли или убытка, а также увеличить размер резерва на сумму этого приращения.

Использование резерва. Когда вы несете расходы, связанные с погашением вашего обязательства, вы должны «использовать резерв» (англ. 'utilize provision'). В большинстве случаев вы просто признаете это использование на основании инвойсов от поставщиков или любых связанных платежей с погашением обязательства платежей (например, проводка: Дебет. Резерв - Кредит. Денежные средства).

Возмещение. Иногда компании имеют право на возмещение соответствующих расходов третьей стороной (например, страховой компанией). В этом случае право на возмещение признается как отдельный актив (без взаимозачета с самим резервом), но вы может компенсировать расходы на формирование резерва за счет учета дохода от возмещения в составе прибыли или убытка.

|

Дебет |

Кредит |

|

|---|---|---|

|

Признание |

Расход / актив |

Обязательство - резерв |

|

Приращение дисконтированной суммы |

Процентные расходы |

Обязательство - резерв |

|

Использование |

Обязательство - резерв |

Денежные средства |

|

Возмещение |

Возмещение актива |

Расходы |

Порядок учета резервов в особых обстоятельствах.

Стандарт МСФО (IAS) 37 определяет порядок учета резервов в нескольких особых ситуациях:

Будущие операционные убытки.

Вы не должны формировать резерв для будущих операционных убытков.

Почему?

Потому что нет прошлого события. Будущих операционных убытков можно избежать с помощью определенных действий в будущем, например, путем продажи бизнеса.

Однако вы должны проверить свои активы на предмет обесценения в соответствии с МСФО (IAS) 36 «Обесценение активов».

Обременительные договоры.

Обременительный договор (англ. 'оnerous contract') - это договор, в котором неизбежные затраты на его выполнение превышают выгоды от его выполнения.

Другими словами, это убыточный договор, которого нельзя избежать.

Вы должны сделать резерв на наименьшую сумму из:

- Неизбежных затрат на выполнение контракта; и

- Штрафов за невыполнение ваших обязательств по контракту.

Реструктуризация.

Реструктуризация - это управленческий план изменения сферы деятельности компании или способа ведения бизнеса.

Вы должны признать резерв на реструктуризацию только тогда, когда соблюдаются общие критерии признания резервов.

В случае реструктуризации обязательство по реструктуризации возникает только в том случае, если:

- Существует подробный формальный план реструктуризации с соответствующей информацией (о бизнесе, местонахождении, сотрудниках, графике реструктуризации и расходах).

- У участвующих сторон есть обоснованные ожидания реализации плана реструктуризации.

МСФО (IAS) 37 также разъясняет, какие виды расходов могут / не могут быть включены в резерв.

Что такое условные обязательства и условные активы?

Помимо резервов, компания также можеть иметь дело с условными обязательствами и условными активами.

Условные обязательства.

Условное обязательство (англ. 'contingent liability') это:

- Возможное обязательство (не текущее), вытекающее из прошлого события, которое будет подтверждено каким-либо будущим событием; или

- Текущее обязательство, вытекающее из прошлого события, которое нельзя признать из-за того, что:

- экономические выгоды от выполнения этого обязательства маловероятны (вероятность менее 50%) или

- сумму обязательства нельзя надежно оценить (на самом деле это бывает очень редко).

Например, вы столкнулись с судебным процессом, но ваши адвокаты оценивают вероятность проигрыша в 30% - в этом случае вам не придется брать на себя какие-либо расходы на урегулирование претензии, и вы не должны формировать под это резерв. Это - типичный пример условного обязательства.

Если вы определили, что имеете дело условным обязательством, вы НЕ признаете его - не делаете записей в журнале. Вы должны только сделать соответствующие раскрытия в примечаниях к финансовой отчетности.

Условные активы.

Условный актив (англ. 'contingent asset') - это возможный актив, связанный с прошлыми событиями, которые будут подтверждены некоторыми будущими событиями, которые компания не может контролировать в полной мере.

Аналогичным образом, как и в случае с условными обязательствами, вы не должны ничего делать в отношении условных активов, но вам нужно сделать соответствующие раскрытия.

Дополнительные указания и руководства по учету резервов.

Стандарт МСФО (IAS) 37 содержит дополнительное руководство для определенных ситуаций в приложениях к нему.

Выпущено также несколько разъяснений об учете резервов в некоторых конкретных ситуациях:

- Разъяснение IFRIC 1 «Изменения в существующих обязательствах по выводу объектов из эксплуатации, восстановлению окружающей среды и иных аналогичных обязательствах» - касается резервов на ликвидацию актива.

- Разъяснение IFRIC 5 «Права, связанные с участием в фондах финансирования вывода объектов из эксплуатации, восстановления окружающей среды и экологической реабилитации» - связано с Разъяснением IFRIC 1, и применяется, когда компания делает взносы в фонды для возмещения расходов, под которые сформированы резервы.

- Разъяснение IFRIC 6 «Обязательства, возникающие в связи с деятельностью на специфическом рынке – отработавшее электрическое и электронное оборудование» - указывает, когда производители электрических и аналогичных приборов, использующихся в домохозяйствах, несут ответственность за вывод из эксплуатации электрических данных приборов.

- Разъяснение IFRIC 17 «Распределение неденежных активов собственникам».

- Разъяснение IFRIC 21 «Обязательные платежи».