CFA - Управление дебиторской задолженностью

Рассмотрим функцию управления дебиторской задолженностью, ключевые элементы процесса предоставления торгового кредита, управление сбором дебиторской задолженности, а также оценку эффективности управления дебиторской задолженностью, - в рамках изучения корпоративных финансов по программе CFA.

Дебиторская задолженность различается в зависимости от типа покупателя и отрасли, а кредитование покупателей предполагает компромисс между увеличением продаж и риском появления безнадежных долгов.

Существуют три основных вида деятельности при управлении дебиторской задолженностью: предоставление кредита, осуществление операций, мониторинг остатков дебиторской задолженности и оценка эффективности функции кредитования (т.е. управления дебиторской задолженностью).

Осуществление операций по дебиторской задолженности означает учет продаж в кредит и связанных платежей на счетах учета дебиторской задолженности, на которых поступившая от покупателя оплата идет в зачет непогашенного остатка дебиторской задолженности.

Мониторинг непогашенной дебиторской задолженности требует регулярной отчетности об остатках непогашенной задолженности и информирование менеджеров о просрочке платежей. Мониторинг является постоянным непрерывным процессом.

Оценка эффективности функции кредитования предполагает подготовку отчетности с ключевыми показателями эффективности, отчетов о возрастной структуре дебиторской задолженности и отчетов о сроках погашения (оборачиваемости) дебиторской задолженности.

По сути, функция управления дебиторской задолженностью распределена между кредитным менеджером, менеджером казначейства и менеджером бухгалтерии.

Эта роль важна, потому что может замедлить поступление платежей, что в свою очередь может воспрепятствовать росту продаж или, что еще хуже, может предотвратить своевременное размещение средств казначейством.

Функция управления дебиторской задолженностью также считается производной функцией от кредитования покупателей, поскольку предоставляет необходимую информацию для управления кредитованием покупателей.

Управление дебиторской задолженностью зависит от источника продаж, от предоставления кредитным менеджером дополнительной информации о статусе дебиторской задолженности и, возможно, от казначейства, которое создает эффективную систему получения информации о поступлении оплаты в погашение задолженности.

Цели надежной системы управления дебиторской задолженностью включают следующее:

- Эффективный, своевременный и точный учет платежных операций, информация о которых должна быть доступна кредитным менеджерам и другим заинтересованным лицам, как можно скорее после поступления платежей;

- Контроль дебиторской задолженности и обеспечение того, чтобы учетные записи о формировании задолженности делались своевременно и безошибочно;

- Сбор дебиторской задолженности и координация с казначейской функцией;

- Координация работы и регулярное получение информации от кредитных менеджеров; а также

- Подготовка регулярной отчетности с ключевыми показателями эффективности.

Компании могут достичь экономии на масштабе путем централизации функции управления дебиторской задолженностью с использованием дочерней финансовой компании. Дочерняя финансовая компания полностью принадлежит материнской компании и создается для обеспечения финансирования продаж материнской компании.

Одной из проблем управления дебиторской задолженностью является мониторинг и сбор дебиторской задолженности. Многие компании прибегают к аутсорсингу, в первую очередь для увеличения сбора задолженности, предоставления услуг кредитной оценки и применения самых передовых технологий.

Кроме того, некоторые компании могут инвестировать в страхование дебиторской задолженности, что снижает риск безнадежных долгов и передает часть риска неплатежеспособности страховщику.

Ключевые элементы процесса предоставления торгового кредита.

Управление кредитованием является неотъемлемой частью процесса сбора задолженности. Оно устанавливает порядок и рамки осуществления продаж в кредит, путем ограничения продаж, отказа в кредите или расширения кредита за счет ослабления критериев оценки платежеспособности.

Управление кредитованием также связывает между собой процессы сбора и использования денежных средств и имеет глубокое влияние на метод сбора задолженности. Кроме того, методы управления кредитованием включают использование основных методов финансового анализа при установлении политики кредитования, предоставлении кредита и управлении существующими дебиторами.

Слабая, неэффективная функция управления кредитованием может улучшить продажи, но значительная часть этих продаж может привести к плохим долгам.

С другой стороны, сильная активная функция управления кредитованием может работать в тандеме с продажами и маркетингом с одной стороны и бухгалтерским учетом и казначейством с другой.

Для организации эффективной функции управления кредитованием покупателей компания должна иметь хорошо продуманную стратегию, которая обеспечивает потребности и отражает цели компании.

Политика управления кредитованием обычно представляет собой набор основных руководящих принципов, которые будут использоваться кредитными менеджерами.

Кредитная политика компании устанавливает рамки при управлении кредитованием. Она определяет некоторые процедуры и порядок действий для каждой типичной ситуации.

Политика содержит этапы процесса предоставления кредита и правила принятия решений для конкретных ситуаций. Она также может повлиять на уровень продаж, усложняя или облегчая предоставление кредита покупателям.

Первоначально счету дебиторской задолженности покупателя обычно присваивается наиболее ограничительный тип кредитных отношений. Если покупатель в итоге демонстрирует свою платежеспособность, ему присваивается менее ограничительный тип.

Основные типы кредитных отношений включают следующее:

- Открытый счет (англ. 'open book'), который является наиболее распространенным. Покупатель получает отгрузку без подтверждения оплаты, и производит оплату в установленные сроки.

- Документарный аккредитив, с (или без) кредитной линией, который наиболее распространен в международных поставках;

- Кредит в рассрочку (англ. 'installment credit'), с регулярными платежами; а также

- Возобновляемый или револьверный кредит (англ. 'revolving credit').

Предлагаемые типы кредитных отношений зависят от типа клиента, его относительной финансовой устойчивости, а также конкурентных условий.

Различные условия кредитования покупателей, помимо оплаты по факту в срок от 7 до 10 дней, как правило, включают следующее:

- Обычные условия. Условия излагаются в стандартном формате: \( net t \) или \( d/t_1 \ net \ t_2 \), где \( t \) является установленным сроком погашения задолженности.

Во втором примере \( t_1 \) - это срок предоставления скидки, а \( t_2 \) равен \( t \) в первом примере. Например, \( net \ 60 \) означает, что полная сумма отгрузки должна быть оплачена в течение 60 дней. Большинство покупателей используют полные 60 дней. - Условия \( 1/10 \ net \ 30 \) означают, что покупатель может получить скидку в 1%, если отгрузка будет оплачена в течение 10 дней или в противном случае оплатить всю сумму отгрузки через 30 дней.

- По предоплате (CBD, сash before delivery). Условия требуют, чтобы отгрузка была оплачена заранее, до осуществления отгрузки. Поступление оплаты должно быть подтверждено перед отгрузкой.

- По факту поставки или наложенным платежом (COD, cash on delivery). Условия требуют поступления оплаты сразу после поставки продукта.

- Счет за счетом (bill-to-bill). Эти условия требуют, чтобы каждый предыдущий счет (отгрузка) был оплачен до осуществления новой поставки.

- Ежемесячный биллинг (monthly billing). Эти условия требуют ежемесячной оплаты. Они описываются другим форматом.

Например, \(2/10th \ Prox \ net \ 30th\) означает, что покупатель может получить 2-процентную скидку, если оплатит задолженность в течение первых 10 дней следующего месяца. В противном случае он должен оплатить всю сумму задолженности на 30-й день следующего месяца.

Кредитные менеджеры могут оценивать кредитоспособность клиентов с использованием модели кредитной оценки.

Модель кредитного скоринга или модель кредитного рейтинга (англ. 'credit scoring model') - это статистическая модель, используемая для классификации заемщиков в соответствии с их кредитоспособностью.

Изначально эти модели были разработаны, чтобы помочь в принятии решений при потребительском кредитовании. Основные эмитенты кредитных карт нуждались в инструменте, который они могут использовать для принятия массовых кредитных решений.

Скоринговая модель также стала применяться для выдачи небольших кредитов бизнесу после того, как многие крупные банки обнаружили, что их затраты на принятие кредитных решений были настолько большими, что они не могли эффективно выдавать кредиты на меньшие суммы небольшим компаниям. Чтобы решить эту проблему, они адаптировали модель кредитного скоринга.

Модели кредитного скоринга обеспечивают быстрое принятие решения на основе простых данных, не требующих большого количества документов. Скоринговые модели дают наибольший вес таким факторам, как:

- Ликвидность заемщика, в первую очередь наличие высоких денежных остатков;

- Тип организации должника, где корпорации имеют больший рейтинг, чем индивидуальные предприниматели или партнерства; а также

- Своевременность расчетов с другими поставщиками, в соответствии с информацией из финансовых баз данных, таких как Dun&Bradstreet.

Модели снижают рейтинг потенциальной заемщика при:

- случаях просрочки оплаты или дефолта: подобная практика входит в привычку;

- интенсивном использовании личных кредитных карт: нет резервов или низкие доступные резервы;

- предыдущих случаях личного банкротства или налоговых залогах: переходит от человека к компании; а также

- категориях высокого риска: услуги питания, гостиничная сфера и т.д.

Кредитный скоринг также можно использовать для прогнозирования просрочки оплаты.

Управление приемом платежей от покупателей.

Системы сбора платежей от покупателей зависят от типов покупателей компании и способов оплаты, которые используют покупатели.

Например, если продажи компании осуществляются в розничных точках, то она не может воспользоваться преимуществами банковского абонентского ящика. Вместо этого компания должна организовать прием и концентрацию электронных и наличных платежей, эффективно и экономично.

С другой стороны, если одна компания производит и продает свою продукцию другим компаниям, она может использовать услугу банковского абонентского ящика для ускорения обработки и клиринга чековых платежей.

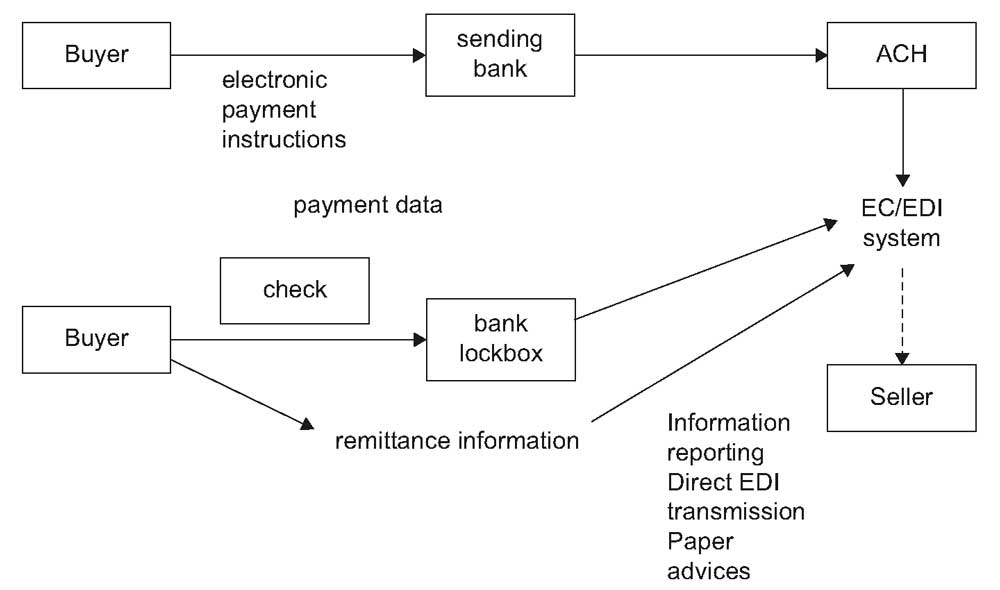

Типичная схема расчетов для компании, использующей электронные и чековые платежи, представлена в Иллюстрации 11.

Клиенты одного типа отправляют чеки в банковский абонентский ящик, в то время как электронные платежи от другого типа клиентов поступают с помощью системы электронных платежей (EFT, electronic funds transfer), через одну из доступных сетей, такую как автоматизированная клиринговая система (ACH, Automated Clearing House) или система Giro.

Система АСН представляет собой электронную сеть платежей доступную для предприятий, частных лиц и финансовых учреждений в США и Канаде. Системы Giro используются в Европе и в других местах.

Иллюстрация 11. Прием и концентрация платежей от покупателей.

Прием и концентрация платежей от покупателей

В большинстве случаев наилучшая практика сбора платежей предполагает создание системы, которая ускоряет платежи, а также передачу их информационной составляющей, например, названия и идентификационного кода покупателя и номера оплачиваемого документа.

Розничные платежи могут осуществляться с помощью кредитной / дебетовой карты или электронных чеков, которые преобразуются в электронный дебет или оцифрованные изображения, или прямой дебет счета покупателя. Эти платежи осуществляются в электронном виде и также могут осуществляться через POS-терминалы, которые позволяют фиксировать прием платежей непосредственно в физическом месте продаж.

Программа прямого дебетования (англ. 'direct debet') - это договоренность, согласно которой покупатель разрешает дебетовать (т.е. списывать деньги) со своего банковского счета. Эта возможность используется некоторыми компаниями, такими как коммунальные компании, поставщики телекоммуникационных услуг и страховые компании, чтобы собирать регулярные платежи за услуги.

Если платежи не могут быть преобразованы в электронные платежи, лучшей практикой является использование услуги банковского абонентского ящика.

Системы банковского абонентского ящика (англ. 'bank lockbox') координируются банковской организацией, при этом платежи покупателей поступают посредством почты в почтовый абонентский ящик и банк проверяет и проводит этих платежи несколько раз в день, что позволяет компании использовать средства раньше, чем в централизованной системе электронных платежей.

Приемлемое соглашение с банком об абонентском ящике предполагает, что чеки, депонированные сегодня, доступны завтра или на следующий рабочий день.

Доступность средств в течение одного дня закладывает основу для наилучшей практики в концентрации денежных поступлений от покупателей.

Хорошим показателем эффективности для чековых депозитов является рассчитанный переменный фактор или коэффициент (англ. 'float factor'). Переменная составляющая в этом контексте - это сумма денег, которая находится в пути, т.е. сумма, списанная со счетов покупателей, но еще не зачисленная на счет компании-продавца.

Мы вычисляем переменный фактор, разделив среднесуточную сумму депозита на среднесуточную сумму денежных средств в пути:

\( \begin{aligned}

\stBfL{Переменный}{фактор}

&= {\text{Среднесуточные переводы в пути} \over \text{Среднесуточные депозиты} } \\

&= {\text{Среднесуточные переводы в пути} \over {\text{Общая сумма депонированных чеков $/$ Количество дней}} }

\end{aligned}\)

Этот расчет дает среднее количество дней, которое требуется на клиринг депонированных чеков. Если переменный фактор очень низкий (например, менее 1.0), вероятно, следует выяснить, гарантированы ли переводы с депозитарного чекового счета, если депозитарный счет открыт не в основном банке компании.

Переменный фактор оценивает, сколько времени требуется на клиринг чеков, а не то, сколько времени требуется, чтобы получить чеки, депонировать их, а затем выполнить клиринг. Тем не менее, этот показатель очень полезен и легко вычисляется для любых депозитарных счетов.

Пример 4. Расчет переменного фактора.

Учитывая следующие данные, вычислите переменный фактор для банковского счета компании.

- Общие депозиты за месяц: $3,360,900

- Количество дней в месяце: 30 дней

- Среднесуточные переводы в пути: $154,040

Решение:

Среднесуточный депозит = ($3,360,900) / 30 = $112,030

Переменный фактор = $154,040 / $112,030 = 1.375 дня.

Следовательно, для клиринга чеков требуется в среднем 1.375 дня.

Концентрация денежных средств включает в себя два основных вида деятельности: консолидация депозитов и перемещение средств между счетами компании или на внешние счета.

Лучшая практика концентрации денежных средств может быть разной для депозитов и перемещения средств, в зависимости от требуемого времени и доступности перемещаемых средств.

Для концентрации средств банковского абонентского ящика, при клиринге чеков в течение одного рабочего дня (в среднем), используется метод электронных переводов.

При этом методе сотрудники банка, обслуживающие абонентский ящик, запрашивают депонирование чека в банке концентрации. Банк концентрации делает электронный перевод, осуществляя клиринг и переводя доступные средства на счет концентрации компании.

Эта система может быть настроена на работу с вмешательством или без вмешательства менеджера казначейства компании. В большинстве случаев наилучшая практика не предполагает никакого вмешательства.

Оценка эффективности управления дебиторской задолженностью.

Существует множество способов оценки эффективности управления дебиторской задолженностью. Большинство из них оценивают то, насколько эффективно дебиторская задолженность к погашению могут быть преобразована в денежные средства.

Необходимые показатели можно получить из общих финансовых отчетов, а также более подробных внутренних финансовых отчетов.

Многие показатели, такие как срок оборачиваемости дебиторской задолженности, можно легко рассчитать по данным финансовой отчетности.

Стандартный срок оборачиваемости дебиторской задолженности оценивает общую задолженность к погашению, но не учитывает разный возраст непогашенной дебиторской задолженности.

Отчет о возрастной структуре дебиторской задолженности.

Одним из ключевых отчетов, который должны использовать менеджеры по работе с дебиторской задолженности, является отчет о возрастной структуре дебиторской задолженности или график старения дебиторской задолженности (англ. 'accounts receivable aging schedule'), который представляет собой разбивку задолженности по срокам погашения.

Пример этого отчета приведен в Иллюстрации 12, Панель А.

В этом примере в отчете представлены общие продажи и дебиторская задолженность за каждый отчетный период (обычно 30 дней).

Структуру задолженности удобнее рассматривать в процентном выражении, как в данном примере. Обратите внимание, что отчет позволяет легко обнаружить существенное изменение в апреле: дебиторская задолженность не была собрана и преобразована в денежные остатки, как в предыдущих месяцах. В этом случае изменение за апрель необходимо изучить подробнее.

Например, условия кредитования, возможно, были расширены как часть специальной программы. Это изменение также может сигнализировать об изменении в поступлениях от покупателей.

Иллюстрация 12. Отчет о возрастной структуре дебиторской задолженности.

|

($ млн.) |

Январь |

Февраль |

Март |

Апрель |

|---|---|---|---|---|

|

Продажи |

530 |

450 |

560 |

680 |

|

Общая дебиторская задолженность |

600 |

560 |

650 |

720 |

|

Текущая (1-30 дней) |

330 |

290 |

360 |

280 |

|

1-30 дней просрочки |

90 |

120 |

160 |

250 |

|

31-60 дней просрочки |

80 |

60 |

60 |

110 |

|

61-90 дней просрочки |

70 |

50 |

40 |

50 |

|

> 90 дней просрочки |

30 |

40 |

30 |

30 |

|

В процентном выражении |

Январь |

Февраль |

Март |

Апрель |

|

Текущая (1-30 дней) |

55.0 |

51.8 |

55.4 |

38.9 |

|

1-30 дней просрочки |

15.0 |

21.4 |

24.6 |

34.7 |

|

31-60 дней просрочки |

13.3 |

10.7 |

9.2 |

15.3 |

|

61-90 дней просрочки |

11.7 |

8.9 |

6.2 |

6.9 |

|

> 90 дней просрочки |

5.0 |

7.1 |

4.6 |

4.2 |

|

Март |

Апрель |

|||||

|---|---|---|---|---|---|---|

|

Возрастная группа |

Срок сбора a |

Вес (%) b |

Взвешенный срок c |

Срок сбора |

Вес (%) |

Взвешенный срок |

|

Текущая (1-30 дней) |

20 |

55.4 |

11.1 |

29 |

38.9 |

11.3 |

|

31-60 дней |

48 |

24.6 |

11.8 |

55 |

34.7 |

19.1 |

|

61-90 дней |

80 |

9.2 |

7.4 |

88 |

15.3 |

13.5 |

|

91-120 дней |

110 |

6.2 |

6.8 |

115 |

6.9 |

7.9 |

|

121+ дней |

130 |

4.6 |

6.0 |

145 |

4.2 |

6.1 |

|

Средневзвешенный срок сбора задолженности d |

43.0 |

57.9 |

a Средний срок сбора дебиторской задолженности для каждой группы.

b Взвешивание по структуре возрастных групп.

c Значение, выраженное в днях, является произведением двух предыдущих столбцов.

d Сумма произведений, эквивалентная совокупному сроку дебиторской задолженности.

Средневзвешенный срок сбора дебиторской задолженности.

Срок оборачиваемости дебиторской задолженности, выраженный в днях, дает нам общую картину сбора дебиторской задолженности. Мы можем сравнить количество дней с политикой кредитования, чтобы получить представление о том, насколько хорошо компания собирает задолженность относительно условий, на которых она предоставляет кредит.

Но мы можем пойти дальше, рассчитав средневзвешенный срок сбора задолженности или средневзвешенную просрочку погашения задолженности (англ. 'weighted average day's sales outstanding').

Средневзвешенный срок сбора задолженности является хорошим показателем того, сколько времени требуется на сбор задолженности независимо от уровня продаж или изменений в продажах.

Этот расчет требует данных о количестве дней, необходимых для сбора задолженности для каждой возрастной группы.

Например, мы могли бы сгруппировать дебиторскую задолженность на основе регулярного прироста, такого как 30-дневные периоды, а затем взвесить значения в каждой группе.

Используя данные, представленные в Иллюстрации 12, Панель А, можно вычислить взвешенный срок сбора дебиторской задолженности за март и апрель, как показано в Панели B этой иллюстрации. Как видно в этом примере, мы можем получить лучшее представление о том, чем вызваны изменения в одном месяце по сравнению с другим месяцем.

Средневзвешенный срок увеличился с марта по апрель, в первую очередь из-за групп 31-60 дней и 61-90 дней, которые составили 24.6% + 9.2% = 33.8% в марте, по сравнению с 50% в апреле.

Основной недостаток этого показателя заключается в том, что его расчет требует больше информации, и эта информация не всегда доступна, особенно при сравнении разных компаний.