CFA - Симметрия и асимметрия в распределениях доходности

Рассмотрим симметрию и ассиметрию, - важнейшие характеристики распределений, используемые при выборе оптимального портфеля и в управлении финансовыми рисками, - в рамках изучения количественных методов по программе CFA.

Среднее значение и дисперсия могут неадекватно описывать распределение доходности инвестиций. Например, при расчете дисперсии, отклонения от среднего значения возводятся в квадрат, и поэтому мы не знаем, являются ли большие отклонения положительными или отрицательными.

Нам необходимо выйти за рамки мер центральной тенденции и дисперсии, чтобы выявить другие важные характеристики распределения. Одной из важных характеристик, представляющих интерес для аналитиков, является степень симметрии в распределениях доходности.

Если распределение доходности симметрично относительно его среднего значения, то каждая сторона распределения является зеркальным отражением другой. Таким образом, равные интервалы убытков и доходов показывают одинаковые частоты. Например, убытки от -5% до -3% происходят примерно с той же частотой, что и доходы от 3% до 5%.

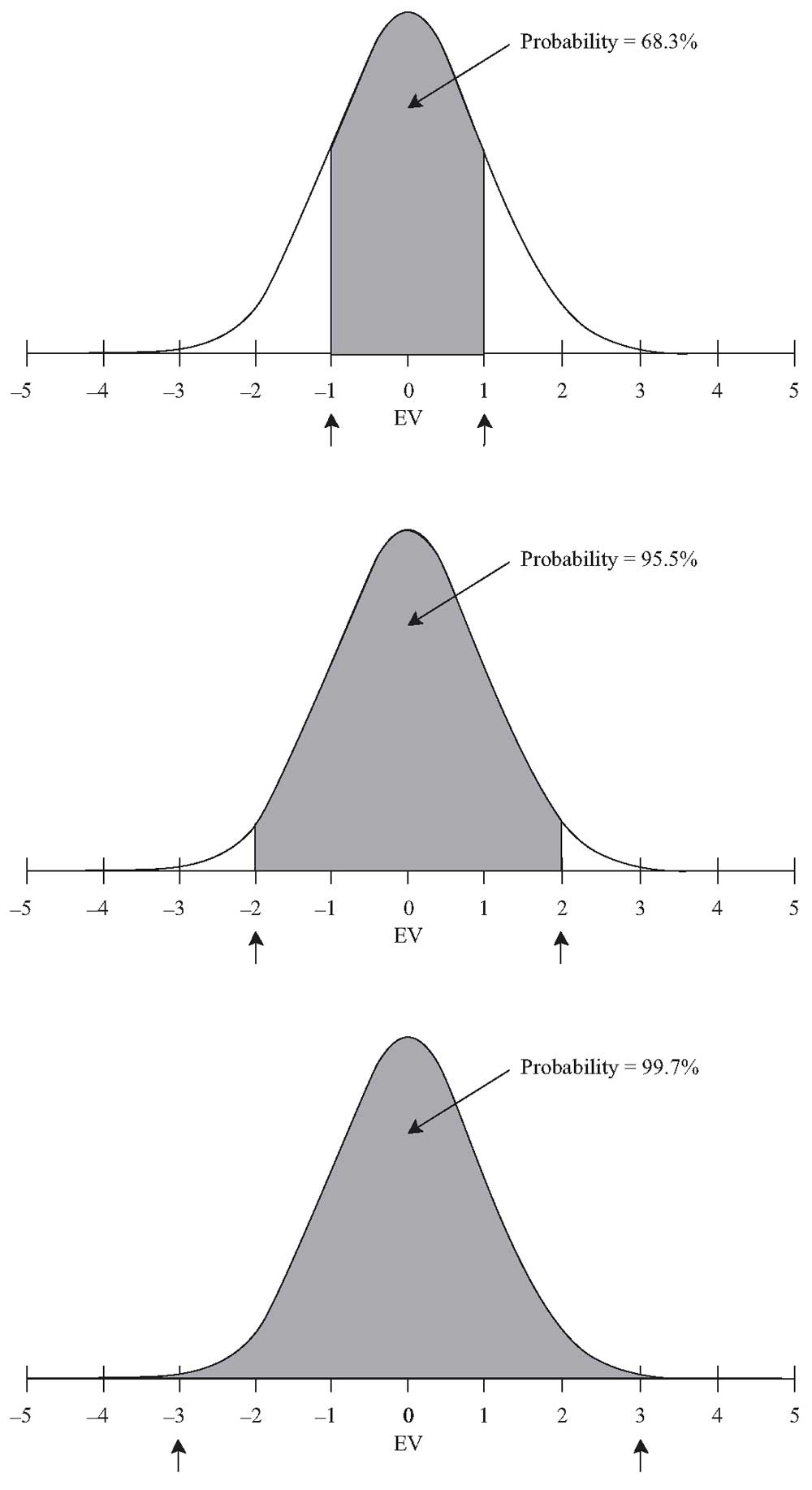

Одним из наиболее важных распределений является нормальное распределение, изображенное на рисунке ниже. Это симметричное распределение в форме колокола играет центральную роль в модели среднего отклонения (англ. 'mean-variance model'), которая используется для выбора портфеля. Оно также широко используется в управлении финансовыми рисками.

Нормальное распределение (англ. 'normal distribution') имеет следующие характеристики:

- Его среднее значение и медиана равны.

- Оно полностью описывается двумя параметрами - его средним значением и дисперсией.

- Примерно 68% его наблюдений лежат между плюс и минус 1-м стандартным отклонением от среднего. 95% лежат между плюс и минус 2-мя стандартными отклонениями; и 99% лежат между плюс и минус 3 стандартными отклонениями.

Свойства нормального распределения.

Свойства нормального распределения.

Распределение, которое не является симметричным, называется скошенным или ассиметричным.

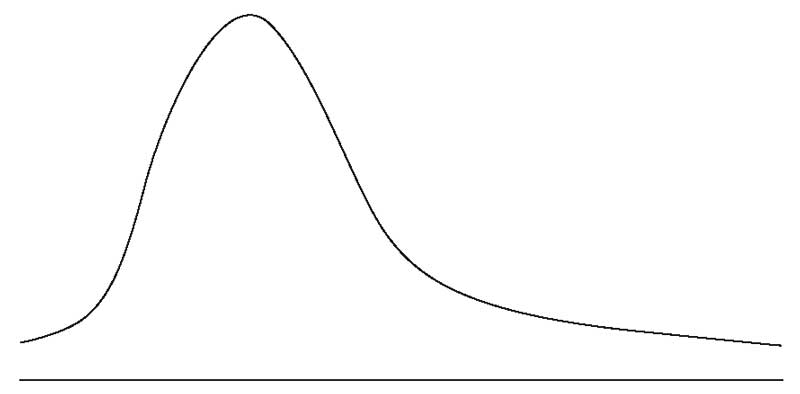

Распределение доходности с положительной скошенностью (положительно ассиметричное) часто приносит небольшие убытки и несколько экстремальных доходов.

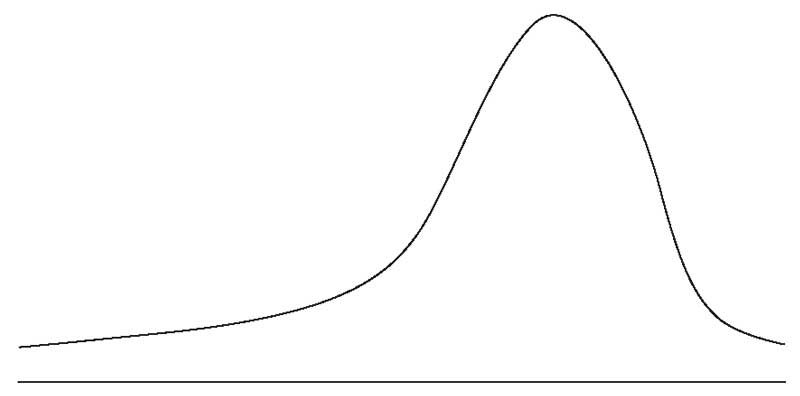

Распределение доходности с отрицательной скошенностью (отрицательно ассиметричное) часто приносит небольшие доходы и несколько экстремальных убытков. На графиках ниже показаны положительно и отрицательно скошенные распределения.

Свойства асимметричных распределений.

Распределение скошено вправо (положительно ассиметричное).

Распределение скошено вправо (положительно ассиметричное).

Распределение скошено влево (отрицательно ассиметричное).

Распределение скошено влево (отрицательно ассиметричное).

Показанное на графике положительно скошенное распределение имеет длинный хвост с правой стороны. Отрицательно скошенное распределение имеет длинный хвост на левой стороне.

Для положительно скошенного унимодального распределения мода меньше медианы, а медиана меньше среднего. Для унимодального распределения с отрицательной скошенностью среднее значение меньше медианы, а медиана что меньше моды.

Инвесторов привлекает положительная ассиметричность, поскольку средняя доходность находится выше медианы. Вместе с тем, положительная ассиметричность (относительно среднего значения) означает небольшие, хотя и частые, убытки при крупных, но менее частых доходах.

Ассиметрия или скошенность (англ. 'skewness' или 'skew') - это термин, означающий статистическую меру ассиметрии. Как и дисперсия, асимметрия вычисляется с использованием отклонения каждого наблюдения от его среднего значения.

Асимметрия (иногда упоминаемая как относительная асимметрия) вычисляется как среднее кубическое отклонение от среднего, деленное на стандартное отклонение в кубе, что делает меру независимой от шкалы.

Здесь мы обсуждаем обычный коэффициент асимметрии. В некоторых учебниках представлен коэффициент асимметрии Пирсона, равный

3 \(\times\) (Среднее - Медиана) / Стандартное отклонение

который имеет недостаток, заключающийся в необходимости вычисления медианы.

Симметричное распределение имеет асимметрию равную 0, положительно асимметричное распределение имеет положительную асимметрию, а отрицательно асимметричное распределение имеет отрицательную асимметрию.

Мы можем проиллюстрировать принцип, лежащий в основе этой меры, сосредоточившись на числителе. Куб, в отличие от квадрата, сохраняет знак отклонения от среднего. Если распределение положительно ассиметрично при среднем значении, превышающем его медиану, то более половины отклонений от среднего значения являются отрицательными, а менее половины - положительными.

Чтобы сумма была положительной, убытки должны быть небольшими и вероятными, а доходы менее вероятными, но более экстремальными. Следовательно, если асимметрия положительна, средняя величина положительных отклонений больше, чем средняя величина отрицательных отклонений.

Простой пример показывает, что симметричное распределение имеет показатель асимметрии, равный 0.

Предположим, у нас есть следующий ряд значений: 1, 2, 3, 4, 5, 6, 7, 8 и 9. Среднее равно 5, а отклонения составляют -4, -3, -2, -1, 0, 1, 2, 3 и 4. Возведение отклонений в куб дает -64, -27, -8, -1, 0, 1, 8, 27 и 64, что в сумме равно 0.

Числитель асимметрии (и, следовательно, сама асимметрия), таким образом, равен 0, что подтверждает наше утверждение. Ниже приведена формула для вычисления асимметрии по выборке.

Формула выборочного коэффициента асимметрии.

Выборочный коэффициент ассиметрии (англ. 'sample skewness', 'sample relative skewness'), \(S_K\), рассчитывается по формуле:

\( \dst

S_K = \left [ {n \over (n-1)(n-2)} \right ] {\dsum_{i=1}^n (X_i - \overline X)^3 \over s^3} \) (Формула 17)

где

- \(n\) - количество наблюдений в выборке, а

- \(s\) - стандартное отклонение выборки.

Выражение \( n / [(n - 1) (n - 2)] \) в Формуле 17 корректирует смещение вниз в небольших выборках.

Алгебраический знак коэффициента указывает направление ассиметриии (скошенности), при этом отрицательный \(S_K \) указывает на отрицательно скошенное распределение, а положительный \(S_K \) указывает на положительную ассиметрию. Обратите внимание, что когда n становится большим, формула сводится к среднему кубическому отклонению:

\( \dst

S_K \approx \left( {1 \over n} \right) {\dsum_{i=1}^n (X_i - \overline X)^3 \over s^3} \)

Для выборки размером 100 или более наблюдений, с нормальным распределение, коэффициент асимметрии \( \pm \) 0,5 будет считаться необычно большим.

Таблица 27 показывает несколько сводных статистических показателей для годовой и месячной доходности S&P 500.

Ранее мы обсуждали среднеарифметическую доходность и стандартное отклонение доходности, и а в следующей теме мы кратко обсудим эксцесс.

|

Доходность |

Кол-во периодов |

Среднее арифметическое (%) |

Стандартное отклонение (%) |

Коэффициент ассиметрии |

Коэффициент эксцесса |

|---|---|---|---|---|---|

|

S&P 500 (Годовая) |

87 |

11.82 |

20.18 |

-0.3768 |

0.0100 |

|

S&P 500 (Месячная) |

1,044 |

0.94 |

5.50 |

0.3456 |

9.4288 |

Источник: Ibbotson Associates.

Таблица 27 показывает, что годовая доходность S&P 500 в течение этого периода была отрицательно ассиметрична, в то время как ежемесячная доходность была положительно ассиметрична, и размер асимметрии был больше для годовой доходности.

При аналогичном анализе других рыночных рядов мы обнаружили бы, что форма распределения доходности часто зависит от исследуемого периода владения активом.

Некоторые исследователи считают, что инвесторам следует отдавать предпочтение положительной асимметрии, при прочих равных условиях, то есть им следует отдавать предпочтение портфелям с распределениями, предлагающими относительно большую частоту необычно больших выплат.

О роли асимметрии при выборе портфеля - см. Reilly and Brown (2012) и Elton et al. (2013).

Для различных инвестиционных стратегий характерны различные типы и значения коэффициента асимметрии. Пример, приведенный ниже, иллюстрирует расчет асимметрии для управляемого портфеля.

Пример расчета асимметрии для взаимного фонда.

В Таблице 28 представлена 10-летняя годовая доходность фонда T. Rowe Price Equity Income (PRFDX).

|

Год |

Доходность (%) |

|---|---|

|

2003 |

25.78 |

|

2004 |

15.05 |

|

2005 |

4.26 |

|

2006 |

19.14 |

|

2007 |

3.30 |

|

2008 |

-35.75 |

|

2009 |

25.62 |

|

2010 |

15.15 |

|

2011 |

-0.72 |

|

2012 |

17.25 |

Источник: performance.morningstar.com.

Используя информацию из Таблицы 28, сделайте следующее:

- Рассчитайте асимметрию PRFDX, с точностью до двух десятичных знаков.

- Охарактеризуйте форму распределения доходности PRFDX, основываясь на результате для части 1.

Решение для части 1:

Чтобы вычислить коэффициент асимметрии, мы находим сумму кубических отклонений от среднего значения, делим на кубическое стандартное отклонение и затем умножаем полученный результат на \( n / [(n - 1) (n - 2)]\).

В Таблице 29 приведены соответствующие расчеты.

|

Год |

\( R_t \) |

\( R_t - \overline R \) |

\( (R_t - \overline R)^3 \) |

|---|---|---|---|

|

2003 |

25.78 |

16.87 |

4,801.150 |

|

2004 |

15.05 |

6.14 |

231.476 |

|

2005 |

4.26 |

-4.65 |

-100.545 |

|

2006 |

19.14 |

10.23 |

1,070.599 |

|

2007 |

3.30 |

-5.61 |

-176.558 |

|

2008 |

-35.75 |

-44.66 |

-89,075.067 |

|

2009 |

25.62 |

16.71 |

4,665.835 |

|

2010 |

15.15 |

6.24 |

242.971 |

|

2011 |

-0.72 |

-9.63 |

-893.056 |

|

2012 |

17.25 |

8.34 |

580.094 |

|

n = |

10 |

||

|

R = |

8.91% |

||

|

Сумма = |

-78,653.103 |

||

|

s = |

18.12% |

s3 = |

5,949.419 |

|

Сумма / s3 = |

-13.2203 |

||

|

n / [(n - 1) (n - 2)] = |

0.1389 |

||

|

Ассиметрия = |

-1.84 |

||

Источник: performance.morningstar.com.

Используя Формулу 17, вычисляем:

\( S_K = \dst \left( {10 \over (9)(8)} \right) {-78,653.103 \over 18.12^3} = -1.84 \)

Решение для части 2:

Для этой небольшой выборки, распределение годовой доходности фонда представляется отрицательно ассиметричным.

В этом Примере 4 отклонения отрицательны, а 6 - положительны. Хотя в распределении больше положительных отклонений, они более чем компенсируются огромным отрицательным отклонением в 2008 году, когда фондовые рынки резко обвалились в результате мирового финансового кризиса.

Итоговый коэффициент асимметрии является отрицательным числом. Это подразумевает, что распределение скошено влево.