IFRS 9 - Классификация финансовых инструментов

Классификация финансовых активов и финансовых обязательств согласно МСФО (IFRS) 9 «Финансовые инструменты» (Программа ACCA ДипИФР).

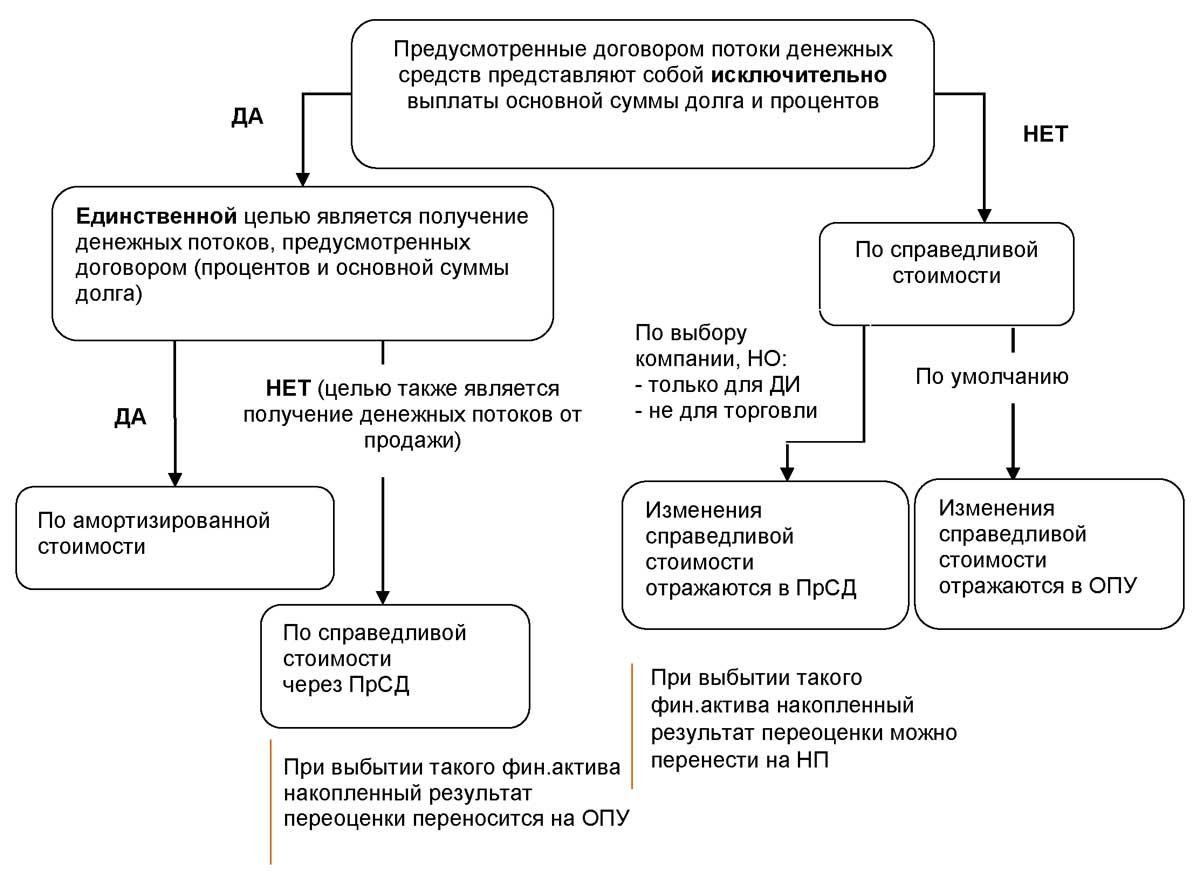

Классификация финансовых активов.

[см. параграф IFRS 9:4.1.1]

Для того, чтобы определить каким образом следует классифицировать и учитывать финансовый актив, используется тест по двум критериям:

- (а) бизнес-модель компании по управлению финансовыми активами;

- (б) характеристики денежных потоков финансового актива.

См. также:

Основы IFRS 9 «Финансовые инструменты».

IFRS 9 - Что такое финансовый инструмент?

IFRS 9 - Выплаты исключительно основной суммы долга и процентов (SPPI).

Классификация финансовых активов.

Финансовый актив оценивается по амортизированной стоимости при одновременном соблюдении двух условий:

- (а) Бизнес модель (цель) заключается в удержании финансовых активов для получения денежных потоков, предусмотренных договором;

- (б) Предусмотренные договором потоки денежных средств представляют собой исключительно выплаты основной суммы и процентов на непогашенную сумму основного долга.

Финансовый актив оценивается по справедливой стоимости через прочий совокупный доход при одновременном соблюдении двух условий:

- (а) Бизнес-модель (цель) предполагает как получение денежных потоков, предусмотренных договором, так и получение денежных потоков от продажи финансового актива;

- (б) Предусмотренные договором потоки денежных средств представляют собой исключительно выплаты основной суммы и процентов на непогашенную сумму основного долга.

В рамках этой категории результат от переоценки актива до справедливой стоимости признается в составе прочего совокупного дохода (за исключением прибылей или убытков от обесценения и положительных и отрицательных курсовых разниц, которые признаются в отчете о прибыли и убытках).

При прекращении признания финансовых активов суммарные накопленные прибыли или убытки, ранее признанные в составе прочего совокупного дохода, переклассифицируются в отчет о прибылях и убытках.

Финансовый актив должен оцениваться по справедливой стоимости через отчет о прибылях и убытках, за исключением тех случаев, когда он оценивается по амортизированной стоимости или по справедливой стоимости через отчет о прочем совокупном доходе.

При этом МСФО (IFRS) 9 разрешает компаниям отражать изменения справедливой стоимости инвестиций в долевые инструменты в составе прочего совокупного дохода (без возможности в будущем изменить это решение), при условии, что эти инвестиции не предназначены для торговли.

Компания может выбрать такой способ учета для каждого отдельного приобретения (т.е. решение принимается для каждого конкретного вложения в долевые инструменты). Суммы, представленные в составе прочего совокупного дохода, не должны впоследствии переноситься в отчет о прибыли и убытках.

Однако компании могут переносить суммарные накопленные прибыли или убытки, ранее признанные в составе прочего совокупного дохода, на счет нераспределенной прибыли.

Дивиденды по таким инвестициям признаются в составе прибылей и убытков.

Возможность классифицировать финансовый актив как оцениваемый по справедливой стоимости через отчет о прибылях и убытках.

[см. параграф IFRS 9:4.1.5]

В момент первоначального признания компания может классифицировать финансовый актив как оцениваемый по справедливой стоимости через отчет о прибыли и убытках, если такая классификация существенно уменьшит несоответствия в оценке или признании (иногда называемые «учетными несоответствиями»), которые в противном случае возникли бы в результате оценки активов или обязательств, или признания прибылей и убытков по ним на другой основе.

Например, в ситуации, когда у компании есть активы и обязательства, подверженные общему риску (например, процентному риску) и изменение справедливой стоимости этих активов и обязательств взаимно компенсируется, однако эти активы и обязательства в обычных обстоятельствах учитываются по-разному (например, все или часть активов - по справедливой стоимости, а обязательства по амортизированной стоимости).

Например, если для финансирования пакета выданных кредитов компания выпускает облигации, которые котируются на бирже. В таком случае возможность выбрать метод учета по справедливой стоимости через прибыли или убытки позволит существенно уменьшить несоответствия в оценке и учете.

Пример (1) классификации финансовых активов.

Компания удерживает инвестиции для получения предусмотренных договором потоков денежных средств. Потребности компании в финансировании предсказуемы, и сроки погашения по финансовым активам соответствуют ожидаемым потребностям компании в финансировании.

Компания осуществляет управление кредитными рисками с целью минимизации кредитных убытков.

В прошлые периоды в тех случаях, когда кредитный риск финансового актива увеличивался настолько, что актив уже не соответствовал критериям, зафиксированным в инвестиционной политике компании, компания продавала такой актив.

Также, в относительно редких случаях, продажа осуществлялась, если у компании возникала непредвиденная потребность в финансировании.

В отчетах для высшего руководящего персонала основное внимание уделяется кредитному качеству финансовых активов и своевременному получению дохода в соответствии с условиями договоров.

Кроме того, компания дополнительно отслеживает изменение справедливой стоимости данных финансовых активов.

Вопрос:

Как компания должна классифицировать такие финансовые активы?

Ответ:

Как оцениваемые по амортизированной стоимости.

Целью компании является удержание финансовых активов для получения денежных потоков, предусмотренных договором.

Продажи не будут противоречить указанной цели, если они осуществлены в ответ на повышение кредитного риска по этим активам, например, если активы уже не соответствуют кредитным критериям, зафиксированным в инвестиционной политике компании.

Относительно редкие случаи продажи в случае появления непредвиденных потребностей в финансировании (например, при возникновении экстренной ситуации) также не будут противоречить указанной цели, даже при значительной сумме данных продаж.

Пример (2) классификации финансовых активов.

Компания предполагает, что через несколько лет ей потребуются денежные средства на капитальные затраты.

Компания инвестирует свободные денежные средства в краткосрочные и долгосрочные долговые финансовые активы с тем, чтобы профинансировать будущие капитальные затраты, когда появится такая потребность.

По многим финансовым активам сроки погашения наступят уже после завершения капитальных вложений.

Компания будет удерживать финансовые активы до получения предусмотренных договором потоков денежных средств, а когда появится возможность, продаст финансовые активы для реинвестирования денежных средств в финансовые активы с более высокой доходностью.

Отвечающие за портфель финансовых активов менеджеры получают вознаграждение на основе общей доходности от портфеля в целом.

Вопрос:

Как компания должна классифицировать такие финансовые активы?

Ответ:

Как финансовые активы, отражаемые по справедливой стоимости через прочий совокупный доход.

Цель бизнес модели достигается за счет как получения предусмотренных договором потоков денежных средств, так и за счет продажи финансовых активов.

Компания будет на постоянной основе, до момента, когда появится потребность в инвестированных средствах, принимать решения, как максимизировать доходность по портфелю: или путем получения предусмотренных потоков денежных средств (процентов и основной суммы) или путем продажи финансовых активов.

Пример (3) классификации финансовых активов.

Инструмент А представляет собой конвертируемую облигацию, которая дает право обменять ее на фиксированное количество долевых инструментов (акций) компании-эмитента.

Вопрос:

Каким образом компания должна классифицировать такие финансовые активы?

Ответ:

Как отражаемые по справедливой стоимости через отчет о прибыли и убытках.

Потоки денежных средств по конвертируемым облигациям отражают доходность по конвертируемым облигациям, которая привязана к доходности собственного капитала компании-эмитента, и, следовательно, потоки денежных средств по конвертируемым облигациям не являются исключительно выплатами основного долга и процентов на непогашенную сумму основного долга.

Классификация финансовых обязательств.

[см. параграф IFRS 9:4.2.1]

Классификация финансовых обязательств.

Компания должна классифицировать все финансовые обязательства как оцениваемые впоследствии по амортизированной стоимости, за исключением:

- (а) финансовых обязательств, оцениваемых по справедливой стоимости через отчет о прибылях и убытках. Такие обязательства, включая обязательства, предназначенные для торговли, и производные финансовые инструменты, являющиеся обязательствами, должны оцениваться впоследствии по справедливой стоимости.

- (б) условного вознаграждения, признаваемого приобретающей компанией при объединении бизнеса в соответствии с требованиями МСФО (IFRS) 3.

Такое условное вознаграждение должно впоследствии оцениваться по справедливой стоимости с отражением изменений в отчете о прибыли и убытках. - (в) договоров финансовой гарантии и обязательств по предоставлению кредитов по ставкам ниже рыночных.

После первоначального признания эмитент будет отражать такой инструмент по наибольшей из двух сумм: оценочного резерва под ожидаемые кредитные убытки или первоначально признанной суммы за вычетом совокупной суммы дохода, признанного в отчете о прибыли и убытках в соответствии с МСФО (IFRS) 15 (не тестируется на экзамене).

Возможность классифицировать финансовое обязательство как оцениваемое по справедливой стоимости через отчет о прибылях и убытках.

[см. параграф IFRS 9:4.2.2]

Компания может при первоначальном признании принять решение классифицировать финансовое обязательство как оцениваемое по справедливой стоимости через отчет о прибылях и убытках (без возможности изменения этой классификации в будущем) в тех случаях, когда:

- такая классификация существенно уменьшает несоответствия в оценке или признании (иногда называемые «учетными несоответствиями»); или

- управление группой финансовых обязательств или финансовых активов и обязательств осуществляется, и их эффективность оценивается на основе их справедливой стоимости в соответствии с документально оформленной стратегией компании по управлению рисками или инвестиционной стратегией; или

- инструмент является гибридным договором, включающим один или несколько встроенных производных инструментов (МСФО (IFRS) 9 требует выделения встроенного производного инструмента, если гибридный договор не оценивается по справедливой стоимости через отчет о прибылях и убытках).

Классификация финансовых инструментов будет влиять на их последующую оценку.