IFRS 10 - Консолидированная финансовая отчетность: общие положения и определения

Основные концепции, определения и общие правила консолидации отчетности согласно МСФО (IFRS) 10 «Консолидированная финансовая отчетность» (Программа ACCA ДипИФР).

МСФО (IFRS) 10 «Консолидированная финансовая отчетность» устанавливает принципы составления консолидированной финансовой отчетности по МСФО. МСФО (IFRS) 10 был опубликован в мае 2011 года.

МСФО (IFRS) 10 заменил предыдущее руководство по контролю и консолидации, приведенное в МСФО (IAS) 27 «Консолидированная и отдельная финансовая отчетность» и ПКИ (SIC) 12 «Консолидация компаний специального назначения».

Пересмотренный стандарт вступает в силу для годовых периодов, начинающихся 1 января 2013 года или после этой даты, с возможностью досрочного применения. МСФО (IFRS) 10 является частью так называемого «пакета 5 стандартов», принятых одновременно, который также включает в себя:

- МСФО (IFRS) 11 «Совместное предпринимательство»,

- МСФО (IFRS) 12 «Раскрытие информации об участии в других организациях»,

- пересмотренный МСФО (IAS) 27 «Отдельная финансовая отчетность» и

- пересмотренный МСФО (IAS) 28 «Инвестиции в ассоциированные организации и совместные предприятия».

Если компания решала досрочно применить один из вышеперечисленных стандартов, то она должна была одновременно досрочно применить все 5 стандартов.

Целью МСФО (IFRS) 10 является установление принципов подготовки и составления консолидированной финансовой отчетности, в случае, когда компания контролирует одну или более компаний.

[см. параграф IFRS 10:1]

Для достижения этой цели МСФО (IFRS) 10:

- определяет случаи, когда компания обязана составлять консолидированную финансовую отчетность,

- дает определение и устанавливает принципы контроля,

- разъясняет применение принципов контроля,

- разъясняет требования к составлению консолидированной финансовой отчетности.

МСФО (IFRS) 10 не рассматривает методы консолидации и их эффекты на консолидированную отчетность.

См. также:

Определения МСФО (IFRS) 10.

Консолидированная финансовая отчетность (consolidated financial statements) - это финансовая отчетность группы компаний, в которой активы, обязательства, капитал, доходы и расходы, денежные потоки материнской компании и дочерних компаний представлены как активы, обязательства, капитал, доходы и расходы, денежные потоки единой компании.

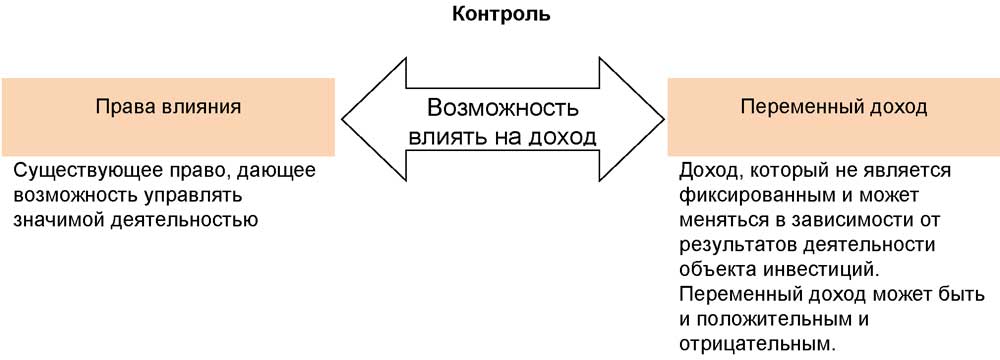

Контроль (control of an investee) - инвестор обладает контролем над объектом инвестиций, если инвестор подвергается рискам, связанным с переменным доходом от участия в объекте инвестиций, или имеет право на получение такого дохода, а также возможность влиять на доход при помощи осуществления своих полномочий в отношении объекта инвестиций.

Группа (group) - это материнская компания с ее дочерними компаниями.

Неконтролирующая доля участия (non-controlling interest) - это доля в капитале дочерней компании, которая не принадлежит материнской компании ни прямо, ни через другие дочерние компании.

Материнская компания (parent) - это компания, которой принадлежат одна или более дочерние компании.

Права влияния/полномочия (power) - права, которые предоставляют возможность в настоящий момент времени управлять значимой деятельностью.

Значимая деятельность (relevant activities) - для целей данного МСФО, деятельность объекта инвестиций, которая оказывает значительное влияние на доход объекта инвестиций.

Дочерняя компания (subsidiary) - это компания, которая контролируется другой компанией (известной как материнская компания).

[см. параграф IFRS 10:Приложение A]

Цель консолидации отчетности.

Хотя с юридической точки зрения каждая компания является самостоятельной и обособленной, с точки зрения экономической - очень часто возникает необходимость представления нескольких компаний как единого целого.

Например, компания М владеет определенным количеством акций компании Д, достаточным для того, чтобы иметь полный контроль над ее деятельностью. Отчет о финансовом положении компании М включает только инвестиции в компанию Д и остатки по операциям между М и Д.

Но для акционеров компании М данной информации недостаточно, так как сумма инвестиций в компанию Д не отражает реальной картины деятельности данной компании. В данном случае возникает необходимость создания единой (консолидированной) отчетности, в которой акционеры могли бы видеть результаты деятельности и компаний М и Д как единой компании.

Поэтому с целью удовлетворения интересов акционеров каждая материнская компания должна составлять консолидированную отчетность отдельно от своей собственной отчетности. В группу компаний, по которым составляется консолидированная отчетность, входят материнская компания и все дочерние компании, которые ею контролируются.

Если компания контролируется материнской компанией, то консолидированная отчетность должна составляться независимо от существующих различий в видах деятельности этих компаний.

Освобождение материнской компании от составления консолидированной отчетности

Материнская компания (т.е. компания, контролирующая одну или более компаний) должна составлять консолидированную финансовую отчетность.

МСФО (IFRS) 10 применяется ко всем материнским компаниям, кроме нескольких исключений, объясняемых ниже.

Материнская компания не обязана представлять консолидированную финансовую отчетность в тех случаях, когда:

- материнская компания сама является дочерней компанией по отношению к другой компании и главная материнская компания не возражает против того, чтобы промежуточная материнская компания не составляла консолидированную отчетность. Но при этом надо учитывать, что если промежуточная материнская компания является не 100%-ной дочерней компанией, то необходимо и согласие ее неконтролирующих акционеров;

- долевые или долговые инструменты такой материнской компании не обращаются на открытом фондовом рынке;

- промежуточная материнская компания не должна представлять финансовую отчетность комиссии по ценным бумагам или иному аналогичному органу с целью размещения долевых или долговых ценных бумаг на фондовом рынке;

- конечная или любая промежуточная материнская организация данной материнской компании выпускает консолидированную финансовую отчетность для открытого доступа, соответствующую требованиям международных стандартов финансовой отчетности.

[см. параграф IFRS 10:4]

Материнская компания, которая является инвестиционной компанией, также не обязана представлять консолидированную финансовую отчетность. Инвестиционная компания обязана учитывать вложения в дочерние компании по справедливой стоимости через отчет о прибылях и убытках в соответствии с МСФО (IFRS) 9 «Финансовые инструменты».

Компания является инвестиционной компанией, если:

- она привлекает денежные средства от одного или нескольких инвесторов в обмен на оказание услуг по управлению портфелем инвестиций;

- она принимает на себя обязательства инвестировать привлеченные средства исключительно с целью получения дохода от прироста курсовой стоимости и/или с целью получения дивидендов, процентов или иных видов инвестиционного дохода.

- она оценивает свой портфель инвестиции и эффективность инвестирования на основе справедливой стоимости.

[см. параграф IFRS 10:27]

Контроль над компанией.

Инвестор контролирует компанию-объект инвестиций, если у него есть все три составляющие контроля одновременно:

- наличие прав влияния (полномочий);

- право на переменный доход от участия в компании-объекте инвестиций; и

- возможность использовать права влияния с целью влияния на доход.

[см. параграф IFRS 10:5]

В наиболее простом случае, при отсутствии других факторов, мажоритарный акционер (т.е. владеющий более 50% голосующих обыкновенных акций) контролирует компанию - объект инвестиций.

Общие правила консолидации отчетности.

Согласно МСФО (IFRS) 10 при составлении консолидированной финансовой отчетности компания построчно консолидирует финансовую отчетность материнской и дочерних организаций путем сложения аналогичных статей активов, обязательств, капитала, доходов и расходов.

Для того чтобы консолидированная финансовая отчетность представляла финансовую информацию о группе как о единой экономической организации, предпринимаются следующие действия:

- балансовая стоимость инвестиций материнской компании в каждую дочернюю компанию и часть капитала каждой дочерней компании, принадлежащая материнской компании, элиминируются (взаимно исключаются); в результате объединения может возникнуть гудвил, который отражается в консолидированном отчете о финансовом положении отдельно строкой;

- определяются неконтролирующие доли участия в прибыли или убытке консолидированных дочерних компаний за отчетный период;

- неконтролирующие доли участия в чистых активах консолидированных дочерних компаний указываются отдельно от капитала акционеров материнской компании. Неконтролирующая доля участия в чистых активах состоит из:

- неконтролирующей доли участия в чистых активах дочерней компании на дату объединения бизнеса (определяется в соответствии с МСФО (IFRS) 3);

- неконтролирующей доли участия в изменениях капитала дочерней компании с момента приобретения до отчетной даты.

Внутригрупповые остатки, операции, доходы и расходы, имевшие место между компаниями группы, должны быть полностью исключены.

Финансовая отчетность материнской и дочерних компаний, используемая при представлении консолидированной отчетности, должна быть составлена на одну и ту же дату.

Если отчетная дата материнской компании отличается от отчетной даты дочерней компании, согласно МСФО (IFRS) 10 для целей консолидации дочерняя компания готовит дополнительную финансовую отчетность на ту же дату, что и отчетность материнской компании за исключением случаев, когда это экономически нецелесообразно.

Если финансовая отчетность дочерней компании, которая использовалась при подготовке консолидированной финансовой отчетности, готовится на отчетную дату, не совпадающую с отчетной датой материнской компании, необходимо производить корректировки на воздействие существенных сделок или событий, имевших место в период между этой датой и отчетной датой материнской компании.

В любом случае отчетные даты дочерней и материнской компании не должны отстоять друг от друга более чем на три месяца. Продолжительность отчетных периодов и любая разница между отчетными датами должны быть одинаковыми из периода в период.

Консолидированная финансовая отчетность формируется исходя из единой учетной политики группы. Если учетная политика одной из компаний группы в отношении каких-либо объектов учета или операций не совпадает с учетной политикой группы, то для целей консолидации отчетности такая компания должна сделать соответствующие корректировки.

Неконтролирующая доля участия представляется в консолидированном отчете о финансовом положении в составе капитала отдельно от капитала материнской компании.

Изменения материнской доли в дочерней компании, в результате которых не произошла потеря контроля (или «которые не явились результатом потери контроля») учитываются как операции внутри капитала.